本文来自新浪财经

北京时间5月25日消息,美联储的“债务桥”策略( debt-bridge policy )旨在改善企业信贷流动,以避免灾难性的信贷紧缩。而此前,应对经济衰退的货币政策解决方案从来没有向陷入困境、亏损的企业提供信贷。

在经济衰退期间,没有创纪录的企业借贷的先例。在经济衰退期间和之后,企业倒闭的规模将远远超过金融危机时期。

美联储的“债务桥”策略

使经济从衰退走向复苏的货币政策传统途径是降低官方利率。随着时间的推移,利率的降低触发了一个再融资周期,降低了利息成本,改善了流动性状况。“再融资”过程使企业(和个人)以更强的流动性和更低的债务负担走出衰退。

在官方利率相对较低的情况下,“再融资”过程不再是对抗经济突然收缩的可行政策选择。因此,政策制定者被迫通过购买证券来支持信贷流向经济,并向那些无法获得信贷或成本过高的部门提供直接融资。

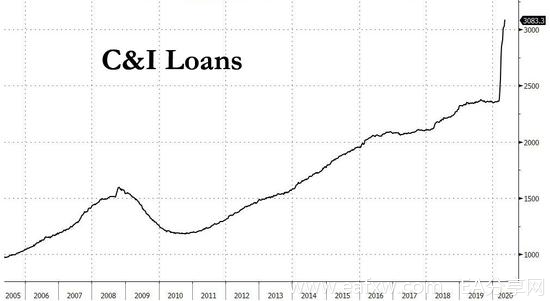

因此,私人信贷流动非但没有收缩(这是衰退期间的典型模式),反而呈爆炸式上升。自2020年初以来,工商业贷款增加了7500多亿美元,达到创纪录的3.1万亿美元。这一增幅几乎与过去6年企业银行贷款的累计增幅相当。

与此同时,美国企业利用资本市场发行了数千亿美元的新债。截至5月初,企业已经发行了近3000亿美元的新债,是去年同期的两倍。

在最好的情况下,在几个月内增加1万亿美元的新负债是一个很大的数字。然而,在经济低迷时期,创纪录的企业借款增加了企业破产和违约的风险。

经济衰退前三年和衰退后三年的销售和利润表现进行了分析。

调查结果描绘了一幅严峻的图景:经济衰退对企业业绩造成了毁灭性的、持久的影响。17%的公司倒闭,被收购或决定私有化。

与此同时,在经济衰退发生三年后,40%的公司还没有恢复到衰退前的销售和利润水平。而且,大约80%的上市公司在经济衰退后整整三年时间,销售和利润增长率都没有恢复到衰退前的水平。

几乎所有商界人士都认为,当前的危机标志着一个转折点。商业世界已经发生了变化,公司需要重组(精简)他们的组织以适应新常态。企业的经营足迹将缩小,但负债将增加。

在经济衰退期间,没有企业借贷达到创纪录水平的先例。因此,投资者需要做好准备,迎接一个不太可能像以前那样的经济环境:经济增长不平衡且缓慢,企业破产数量创纪录。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容