内容提要

从美元和黄金更为根本的价格决定框架入手,寻找作为二者关联的“桥”,可以对二者定价机制和负相关性有更为深入的理解。笔者认为,由于黄金挂钩10Y美债实际利率,而美元挂钩1Y美国/ROW实际利差,故二者的负相关性不稳定,会伴随期限利差、美国与ROW经济增速的相对值而波动,涉及经济周期、美联储货币政策转向等。理解二者定价机制与相关性对判断当下所处宏观经济周期位置、现阶段市场交易的重点都具有参考性。

一、现象与研究话题

从历史数据看,黄金与美元大部分时期呈负相关波动。

第一种很直观的解释是“定价货币”现象:黄金以美元为定价货币,定价货币走强会导致被定价物黄金的价格下降,这也常被用来直接解释其它大宗商品价格与美元的负相关。此外黄金的货币属性,也是对于美元信用泛滥的潜在替代,从而二者有负相关性。

第二种解释深入一些,当货币政策正常化时期,美国经济基本面数据走强时,美元指数往往走强,而黄金作为避险资产会走弱,二者负相关。但这种解释也较为局限,因为美元指数表达的是美国相对欧洲、日本等一篮子发达经济体的汇率,是一个相对值,而不是美国单边的绝对值。

由于两种解释都有一定局限性,黄金与美元也有负相关性较弱,甚至正相关的阶段。本文试图从美元和黄金二者更为根本的价格决定框架出发,找到二者关联的“桥”,完善对二者定价机制和关系的理解。此外,对判断黄金美元拐点、理解所处经济周期位置、研判当下市场交易的重点也会有更深刻的把握。

二、黄金、美元指数价格分析框架

(一)黄金—美国长债实际利率

根据理论和数据实证,黄金价格基本与10Y美债实际利率负相关。理论上,黄金美元都是无风险资产,但黄金是无息的,美国国债是有息的。故可以认为,美元购买黄金的机会成本=美元购买美债获得的无风险收益率。当美债收益率下降,则购买黄金的机会成本下降,黄金吸引力相对增强,金价走高。

另一方面,黄金是抗通胀的,而美元会随通胀贬值,故通胀可以看作黄金的“收益”。从而,名义利率减去通胀后的美债实际利率才是黄金真正的机会成本。

黄金又是一个长久期资产(其实可以认为是一个永续债),故通常对标长端的10Y美债实际利率。

综合起来,实践中常使用美国通胀保值债券10Y-TIPS收益率与金价挂钩,二者有较强的负相关性。

图1 黄金价格与10Y美债实际利率(10Y-TIPS)负相关性强

(二)美元指数—美国/ROW短债实际利差

美元指数本质是美国相对欧洲等一篮子国家货币的汇率。汇率的决定非常复杂,既有基本面、政策、市场信息的“绝对”维度,又包含和别国比较的“相对”维度,还是美国各类金融资产交易的“载体”,或用作购买美国股债时对冲的工具。

主流经济学对长期汇率均衡值有多种解释:购买力平价理论认为,两国汇率取决于两种货币在各自国家的购买力之比,受到通货膨胀的影响。利率平价理论认为,汇率与国家间利差的carry trade相关。国际收支理论认为,汇率是外汇市场供求决定的,国际收支为顺差时,本币需求走强,本币对外币升值。IMF、各家国际投行等也会以传统的PPP、FEER、BEER等理论模型为基础,构建了各种长期均衡汇率的估值模型。比如用贸易条件、政府债务、对外净资产、经济相对增速等因素计算长期均衡汇率。

笔者认为汇率的本质是国与国之间经济实力的比较,受到经济增长、贸易活动、货币政策、财政政策、利差、资本流动等多项因素影响,但本质仍可以追溯到实际利差这一代表性指标:

(1)名义利率:包含经济增长、货币政策的信息;

(2)通胀预期:包含了政府债务、财政政策的信息;

(3)国别利差:影响跨境资本流动;

从而国别间实际利差与汇率包含信息的一致性非常高。根据JPM的实践,两国实际利差也是中期汇率交易中胜率很高的指标。美元指数是美国相对一篮子货币的汇率,可以认为与美国相对ROW(rest of the world)的实际利差正相关。

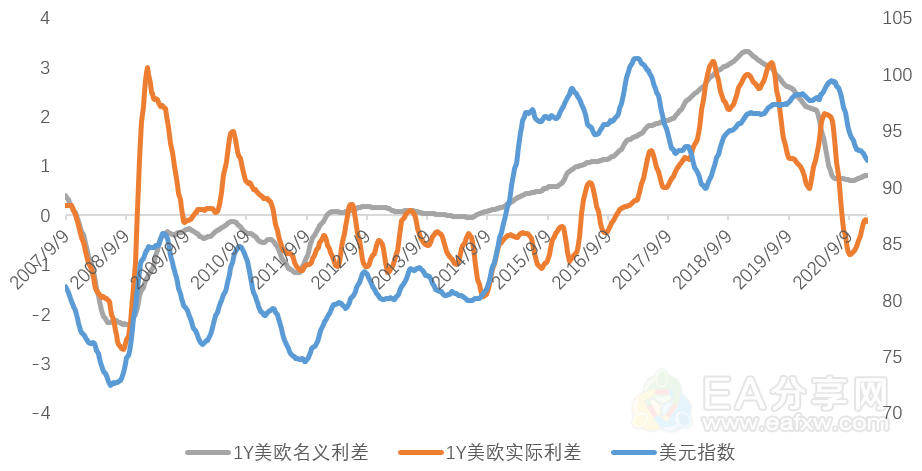

图2 相比于名义利率,实际利率与汇率相关性更强

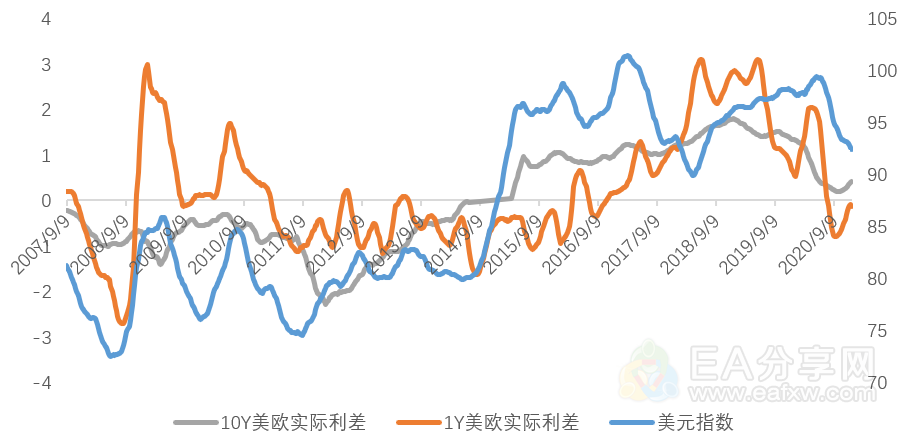

此外,在久期方面,美元反应当下经济基本面和货币政策等信息。美国货币政策多进行短端利率调控,调控机制又盯住当下经济基本面中就业与通胀。因此美元与短久期债券的实际利差相关性更强,也与历史数据较吻合,如图3。

图3 久期方面,相比于长期实际利差,短期实际利差与美元指数相关性更强

从而,黄金与美元指数的定价机制均与美债实际利率相关:实际利率与黄金有负相关性,与美元指数有正相关性,故实际利率成为连接黄金和美元的“桥”。黄金与美元的负相关在更深层被解释。但是历史数据的实证显示,黄金与美元大部分时段确实为负相关,但也会出现负相关不明显,甚至同向波动的情形。比如2010-2011年,2018年9月-2019年12月,2020年9-11月。下节详细分析。

三、美元黄金相关系数波动的两个解释

造成相关系数不稳定的因素依然可以从二者定价机制出发。二者定价虽然都挂钩实际利率,但有不同:(1)黄金挂钩绝对利率,美元指数挂钩相对利差;(2)黄金挂钩长久期利率,而美元反映当下经济基本面和货币政策等信息,是短久期。故二者在期限、绝对/相对利率上的区别可以解释负相关系数的波动,下面分别分析。

(一)绝对利率与相对利差的不同

黄金挂钩美债实际利率的绝对值,美元指数挂钩美债相对ROW利率的相对值。从而,不论美债绝对利率是涨还是跌,只要美国相对ROW实际利率上升,美元指数就倾向于走强。

比如全球衰退期,美国经济更有韧性,经济放缓速度慢于其他国家,则美元指数仍然上涨,而由于衰退期绝对利率的走弱,金价也上涨,美元与黄金同涨。

反之亦然,比如后疫情全球复苏期,美债和ROW实际利率均倾向于走强,带动黄金贬值,但复苏阶段,美元信用扩张,且具有外溢性,ROW经济增速往往快于美国,实际利率高于美国,资本追求更高收益的风险资产,放弃美元,则美元走弱。二者亦同向。

详细分类,可能的情形有四种,对应不同的经济周期和美国与世界的互动:

(1)美实际利率+,金价-,美相对别国实际利率+,美元+,负相关(美国经济增速快于其他国家)

(2)美实际利率+,金价-,美相对别国实际利率-,美元-,正相关(美国经济增速慢于其他国家,比如全球复苏预期,且无货币进一步宽松预期,2020年9-11月的情形)

(3)美实际利率-,金价+,美相对别国实际利率-,美元-,负相关(美国经济下降速度快于别国)

(4)美实际利率-,金价+,美相对别国实际利率+,美元+,正相关(美国经济下降速度慢于别国,比如2010-2011年,欧债危机发酵;又如2018年9月-2019年12月,全球经济放缓背景下,美联储虽然降息,但美国经济相对优于ROW,美元与黄金同涨。)

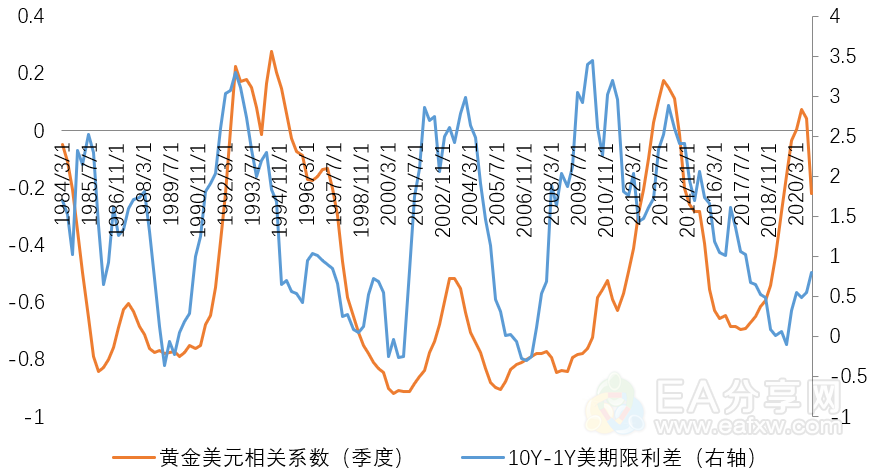

(二)久期的不同

黄金挂钩长久期利率,美元挂钩短久期利率,从而有了期限的区别。理论上,当期限结构走平,长短期期限利差收窄时,二者挂钩标的差距缩小,负相关性应更强;当期限利差走阔,二者挂钩标的差距拉大,则负相关系数走弱。即黄金美元相关系数与期限利差应有正相关趋势。数据也支持了这一推论,如图4,可以发现二者大部分时间确实呈正向波动。当期限利差收窄时,黄金美元负相关性更强。当期限利差走阔时,二者正相关性突显,甚至出现同向波动。

图4 黄金美元相关系数与美债期限利差有正相关性

特别的情况是,当联储降息周期开启后,金价往往走强,而美元由于信用扩张,随后会走弱,二者负相关性加深。但由于联储调降的是短端利率,从而长短期利差是走高的。利差和相关系数趋势会短暂背离。如2008年QE后,利差迅速拉升,而美元和黄金的相关系数仍在底部,甚至再次下降,然后才跟随利差走强。

四、2020年美元、黄金、实际利率三者关系回顾与前瞻

复盘2020年,由于疫情影响,全球经济基本面受到巨大冲击,货币和财政政策较为密集,美元黄金的价格也经历了大幅波动。从前述价格分析框架出发,美元与1Y美欧实际利差走势基本一致,在3月流动性危机之后一路趋势性向下。美国10Y实际利率断崖式下滑至0以下,带来黄金的牛市。

全年看二者呈现较明显的负相关,但分阶段看又有不同:如4月初,由于美联储无限量QE政策,期限利差从高位回落,带来黄金美元负相关性的加强。而Q3由于美联储宣布使用平均通胀目标制(AIT)、市场交易拜登大选获胜、疫苗带来全球复苏交易,都使得期限利差走阔,也导致了黄金美元负相关性的下降,11月-12月初甚至显著同向走弱。直到12月中旬以来,财政刺激终于出台、美联储承诺每月保持1200亿美债的购买,压住长端利率,稳住了期限利差,黄金和美元再次开始负向走势,美元继续下跌而黄金上行。

总结来看,2020年黄金与美元整体呈负相关,由于实际利率与实际利差方向一致,所以黄金美元的相关性强弱主要由期限利差的波动决定。

展望未来,可以关注两个情景对黄金美元关系的影响。一是如果美国货币、财政政策继续加码宽松,长端利率再次被压制,期限利差收窄,则美元走弱,金价阶段性走强,二者负相关性加深。二是如果通胀持续攀升,幅度甚至超过名义利率走强,则实际利率下行,金价走强,美元走弱。期限利差大概率走弱,二者负相关性也加深。

暂无评论内容