01 交易者关注的节奏是:供应!供应!

这次疫情对于需求实质性的影响将长期存在,新冠疫情导致全球2020年石油需求每天收缩9-10百万桶,预计2021年恢复到正常情况下将反弹每天8-9百万桶。即便需求只是温和的恢复到疫情前的水平,但如同EIA和欧佩克+预期的那样,此次疫情后很多出行习惯等被改变,最终疫情对于长期需求有着实质性的冲击和影响(一部分实质性需求消失);

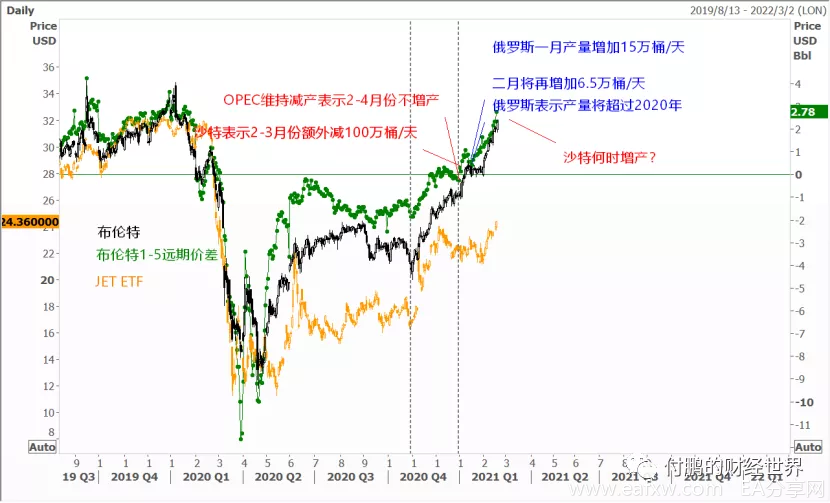

疫情对油价需求的影响早已经计入到了价格恢复中,现在影响价格的核心问题都集中在了何时沙特增产上(供应端),只有欧佩克和沙特维持减产的承诺,供应曲线会使得库存迅速的下降,持续时间越长,这种错配越长,价格和back结构就会越强;

图:布伦特价差,价格,和全球航空股ETF

图:布伦特价差,价格,和全球航空股ETF

来源:路孚特EIKON

如果不想看到因为供应因素引发的油价暴涨同时对于名义利率的冲击和影响的话,欧佩克+尤其是沙特就需要及时准确的做出供应上的反馈来避免过激性反馈的产生,在继续受2021年初疫情对人员流动的持续限制,1月初欧佩克+仍然继续放慢了增产计划步伐,以应对弱于预期的燃料需求。尤其是沙特甚至还自愿在2月和3月继续额外减少100万/桶/天的决策进一步的刺激了油价完全的恢复到了疫情前的高点,同时远期曲线价差也恢复到了疫情前水平,在同期内俄罗斯却逐步的再放松产量,逐步的进入到增产的状态

现在的核心点并不是去继续讲需求的故事推动价格,真正影响的关键点是沙特是否会取消定于下个月结束的100万桶/日的自愿减产,以及欧佩克+是否有进一步增加石油供应的空间。

目前最新的信息是随着沙特越来越多的市场沟通和表态,鉴于目前的油价已经完全恢复,并且俄罗斯已经提前行动,沙特怕是很难在4月以后维持同样的减产规模,最新信息是市场开始预计沙特阿拉伯将在3月4日产油国联盟开会时宣布其计划,然后4月份才开始实质性增加产量,这个计划是否是一次性取消自愿的减产规模,这将在未来数周后至关重要。

当然我们无法试图预测欧佩克+行动,只能做右侧的交易,但是这个右侧并不是实质性的增产,而是预期管理从宣布计划开始的那一刻;市场交易的是预期,那么随着沙特3月份开始宣布计划之后,预计油价的back结构可能也会达到高点,对应的油价也大概会触及到这一轮疫情恢复后叠加供应因素组合在一起的高点。

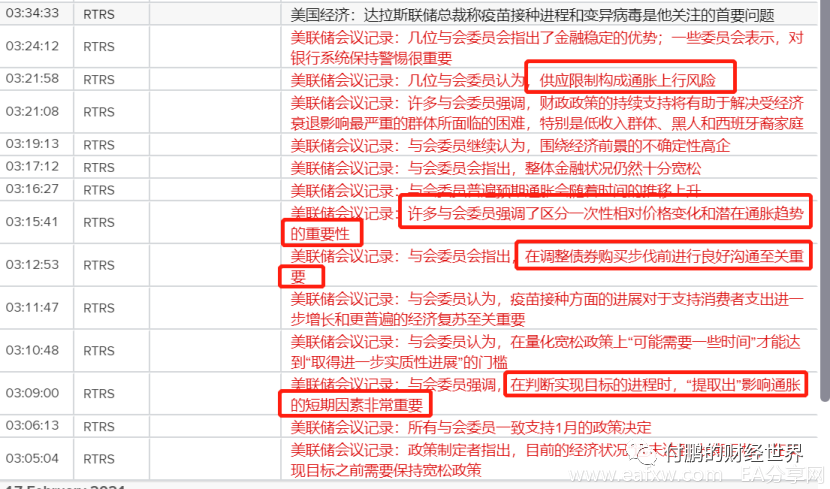

02 FED最新会议纪要:供应因素和短期通胀因素

在最新的美联储会议纪要中也强调了关于供应限制是造成目前通胀风险上行原因,并且很明确地表达了要区分一次性相对价格变化和潜在通胀趋势之间的差异,这部分短期影响通胀的因素需要被“提取出来”;

疫情后的短期通胀因素里面-供应的扰动是真正的原因,至于FED最终能否真的看到长期潜在通胀的上行(真正的分配关系的改善),我觉得恐怕也是够呛的(就是美国版本的日本病)。

本文来自付鹏的财经世界

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容