有思考过货币政策和财政政策相互作用的人,或多或少都会问过一个问题:为什么美联储不能买下财政部发行的所有债券?

持有这种观点的人可能认为量化宽松政策没有任何明显负面的影响,而好处多多:这样一来,通过银行体系吸收了政府债券,使本应流向政府债券的私人储蓄减少,更多的私人储蓄就会用于其他用途,所以他们认为美联储应该购买财政部发行的所有债券。

但这种想法存在一个严重的问题。为了深刻地理解这个问题,首先,我们要先理解量化宽松货币政策究竟是如何起作用的。最后,我们将讨论,为什么不管美联储如何驾驭形势,它将处于两难境地,吃力不讨好?

01 什么是量化宽松货币政策?

从根本上说,量化宽松政策是为了控制利率,而不是为联邦政府的支出提供资金。这一过程本质上是一种资产互换:一级交易商或大银行在账面上持有政府证券,然后通过美联储将这些证券出售或交换为银行准备金(“储备存款”)。

这些准备金为存款基金支付市场利率,可以说,这对量化宽松的“前端”比“后端”影响更大。量化宽松“后端”的目的是刺激银行放贷;而“前端”的目的是通过发行国债,增加对新发行证券的需求,使国债市场趋于平稳。

如果美联储不购买这些政府债券,那么想要找到愿意以超低利率购买大量国债的买家,就会相当困难。有证据表明,长期的扩张性量化宽松政策不能增加日本的银行贷款。

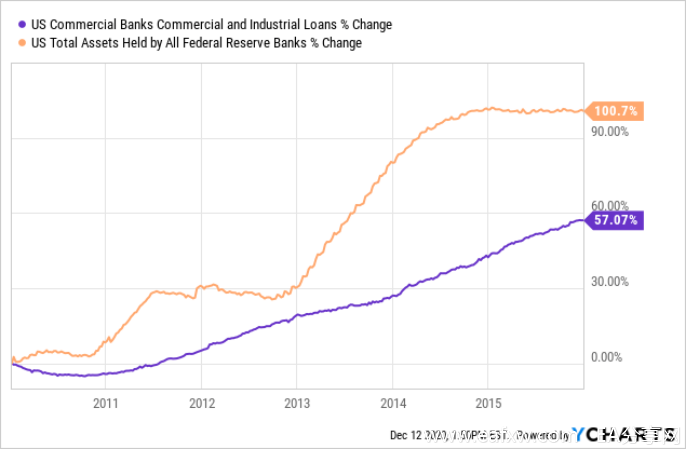

事实上,在量化宽松执行了10年以来,美国GDP的增长也没有明显变化,美国银行贷款也仅略有增加了,这还是在美国金融危机结束后,经济基本复苏的情况下录得的。

为美联储持有的银行准备金支付利息确实可能会一定程度上打击银行放贷。理论上说,美联储可以通过提高银行准备金利率给银行扩张的放贷“泼一盆冷水”,从而使银行持有准备金比放贷更有利可图。

这时候,量化宽松的作用就出来了,一方面美联储将银行准备金率降至零,这刺激了银行放贷。银行放贷水平大幅增加可能有助于刺激通货膨胀。

另一方面,从本质上讲,量化宽松是缩短联邦政府平均债务期限的一种方法。

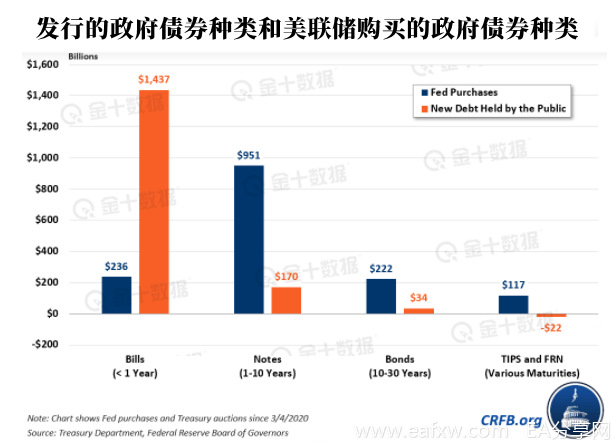

看看今年向公众发行的政府债券种类和美联储购买的政府债券种类,我们就能看出这个缩短期限的过程是如何进行的。

如上图所示,量化宽松落地以来,长债和短债的规模变得平衡,短债规模激增。用于交易美国国债的银行准备金与美国国债基本类似,即支付市场利率和满足银行的准备金要求。因此,我们可以把银行准备金看作是超短期的、在特定条件下使用的国债。

最后,量化宽松可以帮助美元回流到私人投资领域。

庞大的财政赤字支出会挤出私人投资,因为在美国国债被吸收到信贷市场之后,可以用于私人贷款和投资的美元就会减少。而美联储购买政府债券可以解决这个问题。

好处说了这么多,接下来要讲讲不好的地方了。凡事总有两面。

02 美联储不能吞并所有国债,为啥?

对于购债的种种优点,有人指出,美联储购买所有政府债券,好处会不会最大化呢?

首先,从操作上来看是不能的。美联储并不能购买所有的美国国债,也不能购买所有州和地方的政府债券。一些政府债务是由社会保障和医疗保险信托基金等政府内部计划持有的。

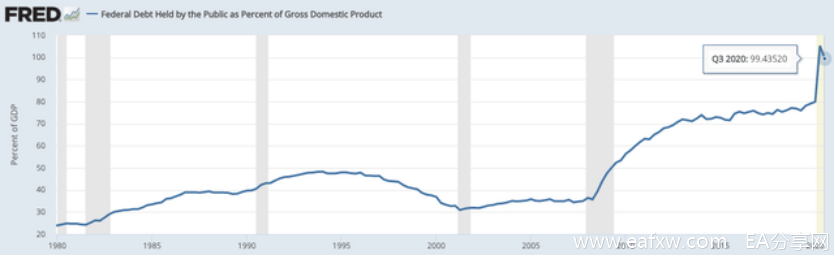

另一原因就是,美国国债规模实在太大了!

即使排除上述这些政府计划,我们也发现美国政府债务占GDP的比例已从2019年底的约80%飙升至今年的100%。

此外,分析师给出6个理由,说明量化宽松对经济来说是一件坏事,特别是当美联储通过量化宽松政策购买所有的国债:

1.量化宽松缩短了公众持有的美国国债的期限,这大大降低了私营部门从政府债务中获得的利息,包括银行。

银行的利息越低,意味着利润越少。银行盈利能力不足将对私营部门不利,只需看看日本和欧洲的银行业就能证明这一点。

2.量化宽松通过降低市场利率还损害了保险公司、养老基金和其他主要债券持有者的利益,而这些利益是它们商业模式的一部分。低利率将导致养老基金长期资金不足。

3.量化宽松会推高资产价格,而由于大多数金融资产被富人所持有,所以它还加剧了财富分配不均的情况。

4.量化宽松政策还通过降低储蓄账户的利息收入,和诱使消费者通过债务融资增加支出而损害非富人群体的利益。

储蓄利息收入的减少、储蓄率的降低以及非富群体人通过举债进行的消费增多,将加剧不平等。随着时间的推移,这还会降低经济增长水平。

5.通过量化宽松来人为地降低利率还会加剧对经济不利的趋势:公司股票回购和僵尸公司的增多。通过降低企业借款利率和投资盈利能力的最低预期利率,超低利率使股票回购比长期投资更具吸引力。

一旦少数公司通过回购来人为地提高每股收益,大多数公司就会争相效仿。因此,量化宽松将可能带来更多的僵尸企业,而这些企业只能通过不停地增加廉价的债务来避免破产。

6.这会进一步刺激债务增长,政府、企业和家庭部门的高债务水平与经济增长放缓之间有关系,即当超过某些阈值时,债务与GDP的比率将对国内总产值增长造成压力,从而使债务问题进一步恶化。

03 美联储陷入进退两难的境地

从以上两部分得知,其实美联储的量化宽松计划是有缺陷的。当前美联储似乎已经陷入进退两难的境地。

如今,结构性财政赤字居高不下,且随着时间推移不断上升,美联储必须就如何处理发行的政府债券做出决定:允许过多的债券被信贷市场吸收,将吸引走私人储蓄,挤出生产性投资,并拖累经济增长;但通过量化宽松购买过多的政府债券也会通过其他方式拖累经济增长。

分析师认为,目前美国经济面临的最大问题之一是政府热衷于过度的非生产性开支。如果这些支出100%来自税收收入,那就无关紧要,因为这只会把私人储蓄和美联储的资金负担转移到纳税人的收入上。这样做,要么会减少纳税人的私人储蓄,要么会减少他们的消费支出,或者两者兼而有之。但这是一种妥协的做法,而不是解决方案。

在这种情况下,经济学家和货币政策制定者都希望找到一个有效的、不损大局的办法来解决美联储的困境,但是至今还没有有效的解决办法。

美联储无论是允许过多的债券被信贷市场吸收,还是实行量化宽松政策,都将不可避免地导致GDP的长期平均增长率持续下降。

对于股票投资者来说,这是个坏消息,因为企业的盈利不可能长期脱离GDP,股票估值也不可能长期脱离企业盈利。

看看标普500指数的两个关键估值指标,我们可以发现目前的市盈率高于至少20年来任何时候的水平,市盈率与账面价值之比也达到了互联网泡沫时代以来的最高水平。

在美联储的货币刺激政策和对更多的财政刺激(也将转化为更多货币刺激)的期望的推动下,股市已经严重脱离了现实。

当股市与现实严重相悖时,泡沫终将破灭。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容