尽管美股在过去三个交易日波动明显,VIX恐慌指数也翻了一番,从20多点一度飙升至44,摩根士丹利股票策略师威尔逊(Michael Wilson)仍在周一表达了他对股市前景的信心。

威尔逊表示,大摩仍十分看好美股,因为现在处于新的经济周期和牛市早期。对于上周四美股录得三月以来的最大跌幅,威尔逊认为这是“迟来的调整,将来还可能有另一次5-7%的下修。这是健康的走势。”他表示:

“在6月的前几周,市场确实出现了一些泡沫,尽管整体持仓仍处于较低水平,但市场投机热情高涨,尤其是在散户群体中。

泡沫需要消除,无论上周的下跌具体是因为美联储的悲观预期、个别州确诊病例增加、还是民主党全面胜出的可能性开始上升,这些都不重要。市场总有修正或反弹的理由,事后找寻谴责的对象并没有什么意义。”

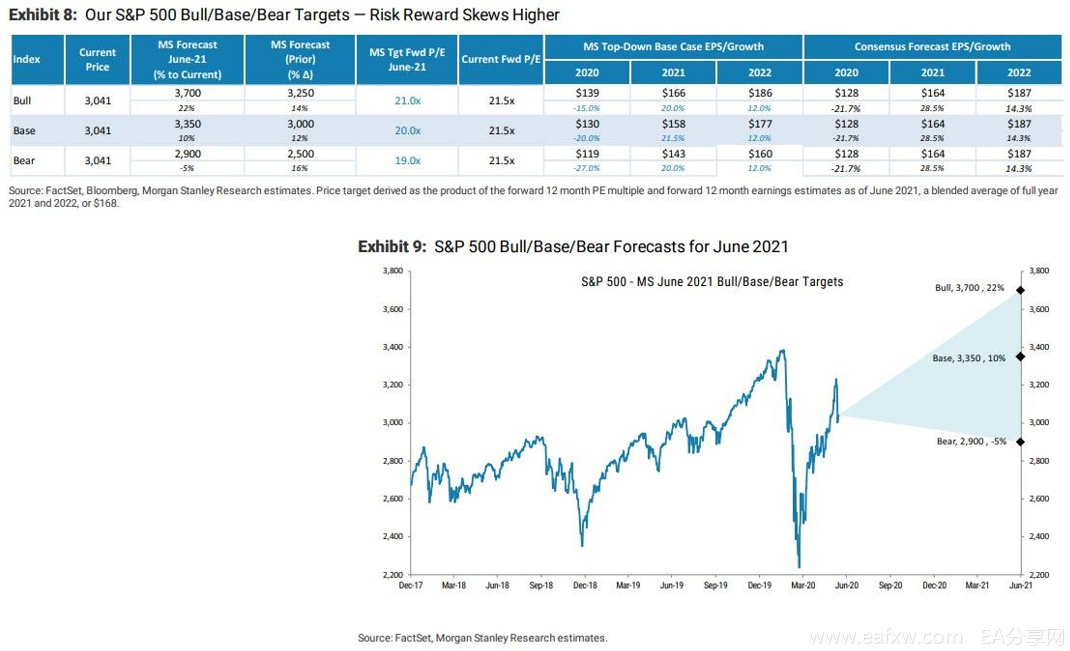

为了向客户证明自己有多乐观,威尔逊将其12个月(即2021年6月)标普500指数预期目标水平从当前的3000点提高至创纪录的3350点。他表示:

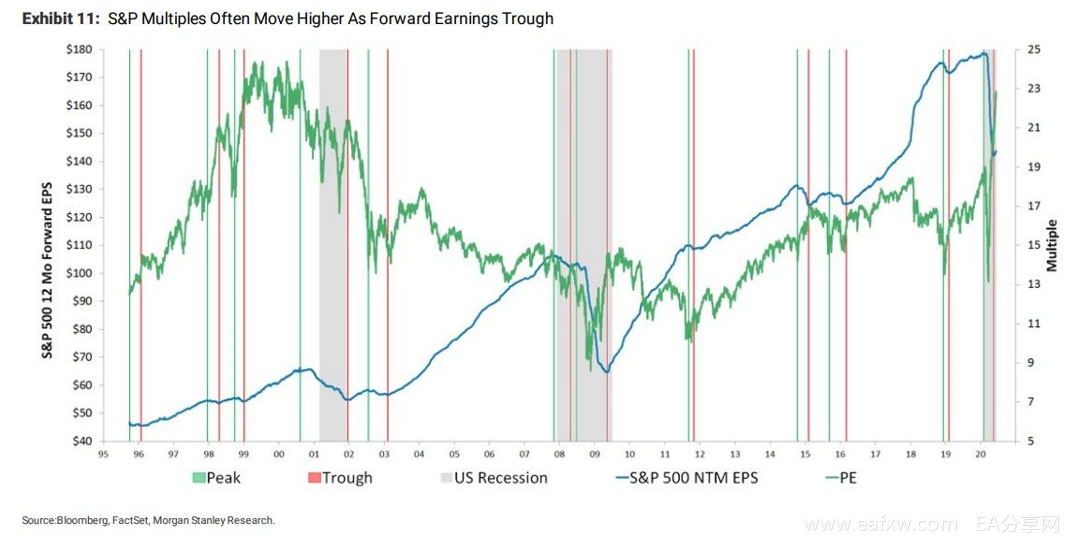

“我们预计3350点的新目标是假定了未来12个月远期市盈率达到20倍,每股收益达到168美元。这是综合了2021和2022年的预测。”

也就是说,为了证明其创纪录的股价预测是合理的,大摩现在必须着眼于未来两年半的收益。此外,威尔逊对牛市和熊市的预期水平也有所提高,分别为3700点(原3250点)和2900点(原2500点)。

金融博客零对冲指出,虽然大摩上调标普500指数预期的一部分原因可能是该指数上周上破3200点,早已超过其原本的预期值,所以需要调高。但是,在已有明显迹象表明经济V型复苏根基不稳之际,大摩依旧如此乐观还是令人疑惑。对于此种质疑,威尔逊表示,自3月份以来,他们一直对美国股市持乐观态度的原因如下:

- ●熊市通常随着衰退结束,而不是开始;

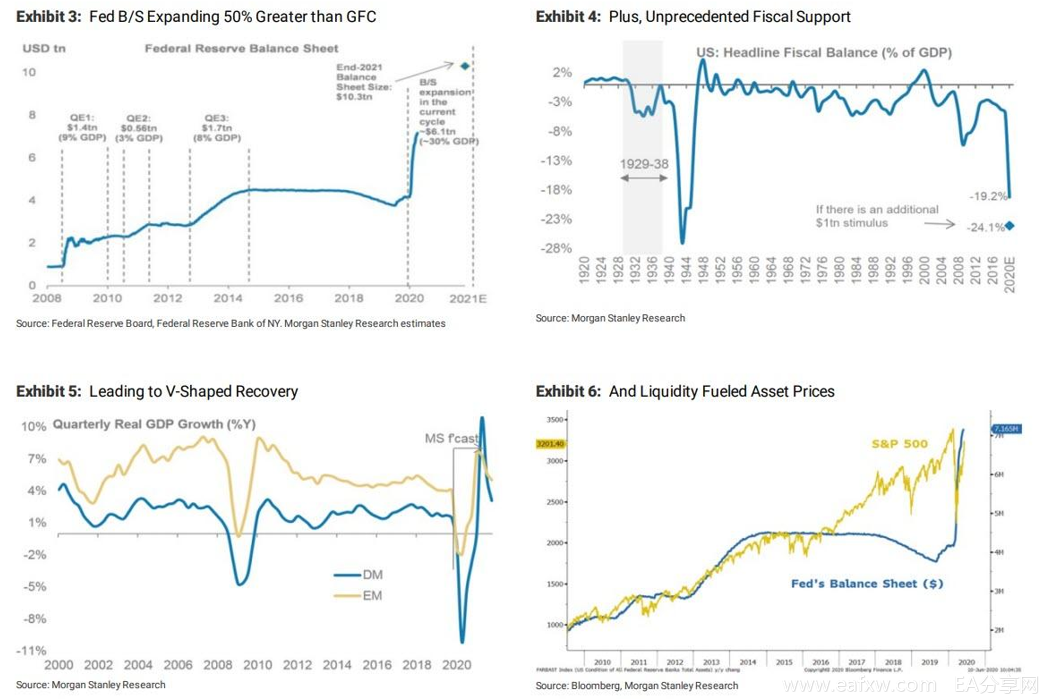

- ●引发这场衰退的公共医疗卫生危机带来了前所未有的、其他情况下不可能出现的货币和财政刺激;

- ●即便第二轮疫情有可能爆发,要求重新开放美国经济背后的政治压力还是可能会让复苏更快、更持久;

- ●考虑到股市反弹的规模和持久性,市场情绪和持仓仍非常悲观;

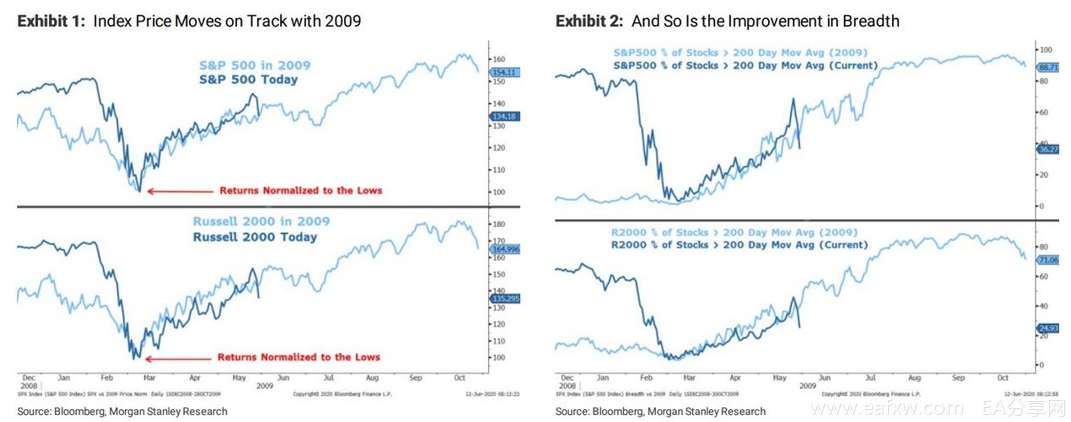

- ●指数价格、股票风险溢价和市场广度等都遵循2009年经济触底后的模式。

简单来说,威尔逊总结为:现在的情况依旧符合其“经济衰退剧本”。

在威尔逊为何仍然看涨股市的解释中,其中一个很重要的原因是,他认为3月份后的股市飙升与2009年3月发生的事情十分相似,当时美联储推出了第一轮量化宽松:

“我们认为这是新周期性牛市的过度回调。正如我们一直所讨论的那样,股市的V型复苏预示着经济和企业收益的V型复苏。在许多方面,包括最近的回调,它几乎都遵循2009年的模式。我们怀疑这种回调还未结束。在牛市真正恢复之前,我们预计标普500指数下行的目标水平为2800点,纳斯达克100指数8500-8600点,罗素2000指数1300点。”

除了对股市的前景预期乐观之外,威尔逊也表示,目前的衰退将会是历史上最严重但同时也最短暂的衰退之一:

“我们都同意这一点:尽管衰退的条件已在2020年出现,但其导火索是意外且独特的。此外,衰退的严重程度是人为制造的——这是封锁造成的。且政策制定者实施了前所未见的货币和财政刺激措施。我们认为,在这样庞大的政府支持下,70%的经济能够迅速复苏。”

回到威尔逊3350点的的标普500指数12个月远期目标上来,他详细地解释了他是如何得出这个数字的。他表示,这是基于20倍的远期收益计算而来,这相比起原本的预测有所增长,但与当前水平比较却是有所下降。

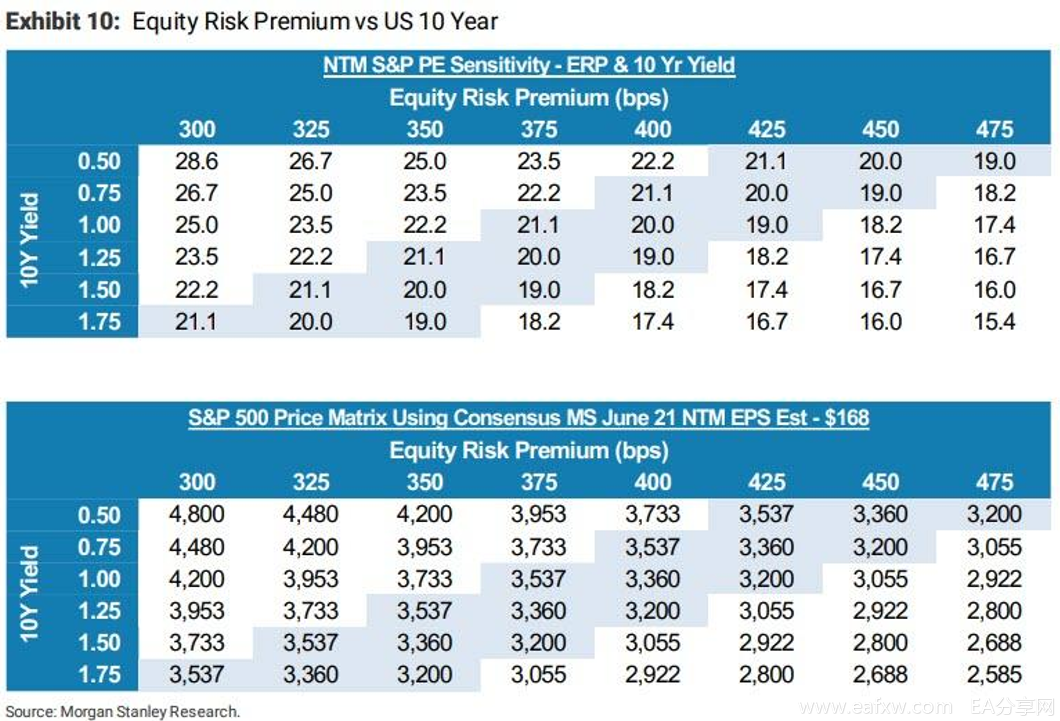

关于市场上对经济衰退时市盈率20倍是否过高的质疑。威尔逊承认,从历史标准看来,这确实挺高的,更不必说现在还算是在经济衰退期间。但威尔逊也认为利率环境非常关键:

“较低的利率区间应该会推高未来的股票估值,尤其是股票风险溢价随着复苏进一步正常化的情况下。

我们的核心假定是,经济复苏会同时支撑收益率和正常化的股票风险溢价。因此,在计算20倍的市盈率时,我们事前预计股票风险溢价将在300左右,10年期美债收益率为1.5%。想要准确预测这些数据是很困难的,但如下图所示,这些预估目标即便略微偏差都仍然使市盈率水平浮动在20倍上下。

不过需要注意的是,由于2021年的每股收益(EPS)预测值不够高,大摩的预测范围已经扩展到了两年半之后,现在其标普500指数的目标价格预测并非基于2021年的收益,而是基于2022年:

“虽然我们对2021年的预测基本不变,但当我们把目标从2020年底推到2021年6月,并重点关注2022年上半年的收益时,我们的12个月远期市盈率目标水平便有所上升。尽管现在预计2022年的实际收益还为时过早,但再过一年市场就会脱离2022年的预期。

从我们对2022年牛市/基本/熊市数据的预测中可以看出,即便到明年年中,2022年的数据仍不确定,但将可以从更正常的经济增长环境中计算得出。届时,我们预计普遍共识会遵循其历史模式,预计2022的收益率以较低的两位数增长。在我们的设想中,收益率应能稳定增长12%。”

零对冲指出,两年后的情况现在很难精准预测,这也意味着,大摩关于标普500指数3350点这一预测的基础本身不确定性就比较高。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容