由于美油移仓换月出现油价负值,导致中行原油宝穿仓事件,还没有完全离开公众的舆论和视线,新一轮风险便随即马上到来。芝商所将于5月20日进行6月美油的移仓换月,洲际交易所将于5月30日进行7月布油的移仓换月。

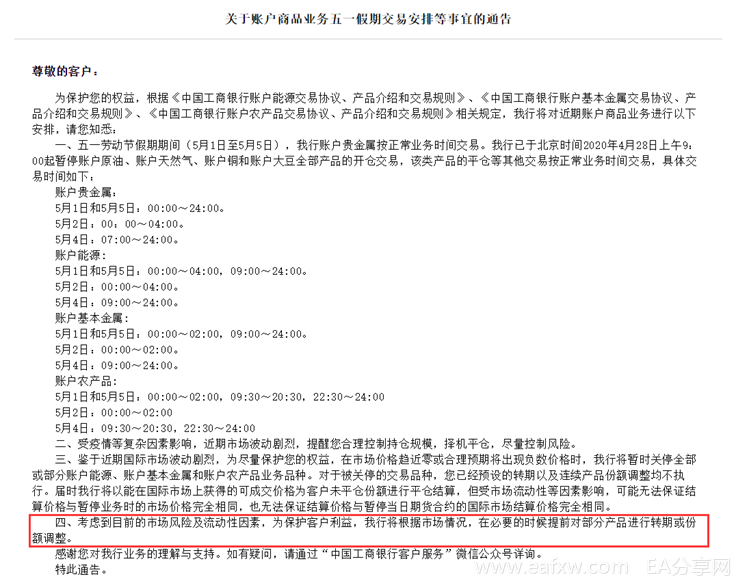

这一次,许多银行都吸取中行事件教训,因害怕再次出现流动性兑,所以纷纷提前换合约。工行更是在5月4日便把美原油6月合约早早地换到7月去。

众多银行和机构也纷纷效仿工行的这一“安全”做法,提前移仓日期。不过,这对于大部分投资者来说,却不一定是好事!

- 1.提前换合约或将大幅降低收益。

一般来说,近月合约是主力合约,这样近期发生的事件能够及时的反映到期货行情当中,一些利好和利空,能够有效反映,这样能够让市场的风险和能动性得以充分释放。

但目前由于原油宝穿仓事件后,不少银行和机构已经提前移仓,将美原油06合约提前移仓到美原油07合约,导致7月主力合约提前成为主力合约。

提早移仓虽然降低了出现被逼仓的尴尬处境,但与此同时,这样导致了近期的消息和基本面,无法真实反映到合约表现上,收益便大大降低,风险和收益完全不成比例。

就以工行为例,工行在5月4日便早早把美原油6月合约换至7月,今日沙特阿美上调销往大多数亚洲地区地区的6月份原油价格,同时上调销售欧美的官方售价。

消息一出,美原油6月价格大涨将近9%,但由于工行已经提前进行换合约,所以涨幅只有约6%。至少少赚了2%!

- 2.提前换合约导致换合约成本增加。

之所以工行等银行逃过负油价的穿仓结果,并不是因为银行有多用心多智慧,仅仅只是合约归定了当天进行移仓仅此而已,而中行把移仓的日期定在了最后交割日。

所谓的移仓,就是把原有合约的单子平掉,再在新合约上开新的订单,除了开仓平仓的手续费以外,合约间的价差才是最大的成本。

由于目前市场纷纷看涨未来油价上涨,所以原油合约的升水扩大非常严重,越早换合约,带来的换合约成本将会越高。

还是拿工行的来举例,工行在5月4日时候进行换合约,当时美原油06收盘报价21.18美元/桶,而07合约收盘报价23.52美元/桶,当天换合约带来的升水损失高达2.34美元,这个价差不算盈利,直接导致超过10%的升水损失。

而倘若以今天的原油价格来移仓,价差仅仅只有1美金!移仓损失大大降低。

- 3.盲目地争先恐后换合约更容易引来游资狙击。

以中行10万手多单估算,其他银行的多单估计也不胜上下,大规模地移仓会造成近期合约流动性在一时间缩减,仓量减少,这样对于那些迟换合约的银行投资者来说,是一个不小的利空。

前期讲到流动性充足是市场平稳的保证,流动性越小,行情就更凶险。现在由于集体提前移仓,近期合约的波动性加剧,严重的话,甚至会影响现货市场出现闪崩!

这就就好比大家都知道大门要关了,一个个走出去是没问题的,但大家都争先恐后跑出去,这样更容易形成踩踏。到头来,只会给游资更多时间进行表演。

想了解更多关于原油最新资讯,获得更多投资锦囊,立即添加二维码了解>>

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容