面对当下高企的美股价格,有人可能坚持说,市场的根基依然坚实。毕竟,虽然估值高企,各指数接近史上最高点,但是市场宽度显示,上涨股票的数量超过下跌股票,而且伴随经济在今年晚些时候全面复苏,现金充足的消费者将释放出压抑已久的需求,让企业和股市再获得一波推动力。

然而,在Hussman Investment Trust总裁胡斯曼(John Hussman)看来,美股市场的泡沫特征已经彰显无遗。他虽然以熊派身份出名,但是曾经准确预测到2000年和2008年两次崩盘,因此他的意见谁也不敢忽视。

胡斯曼相信,投资者其实严重低估了美股当下的价位有多极端,更未能对未来建立起可观的预期。事实上,这些人在蜂拥入场,将估值推到当前高位的同时,还天真地以为股市未来的轨迹也会一直如此。胡斯曼指出:

这情形与1929年和2000年崩盘前夜高度一致,而未来十年的美股市场很可能将注定只能提供负回报。

在3月14日发布的研究报告当中,胡斯曼写道:

“现在,投资者已经将标普500指数的点位推到了如此极端的水平,以至于后者未来十年大概率只能提供负回报了,这局面与1929年和2000年高度相似,然而,投资者还在继续推高股价,全然不顾估值怎样,他们的这种自相矛盾之处,其实正是定义泡沫的特质。”

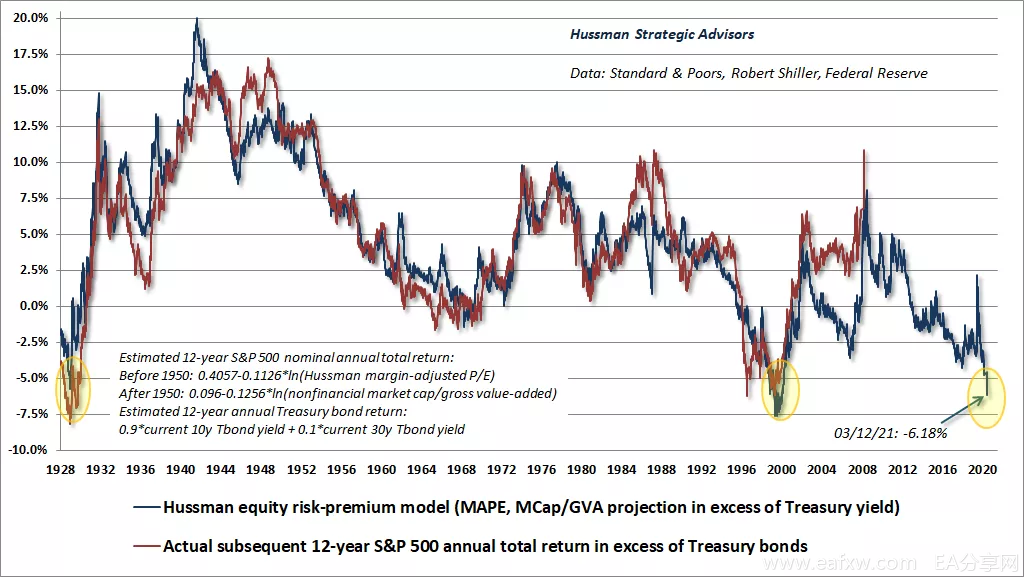

胡斯曼专有的模型根据一系列股票风险溢价(股票相对于无风险的国债能够获得多少额外回报)指标编制而成,后者目前的预期是,未来十二年时间当中,美股的年平均回报率将比十年期国债低6%。

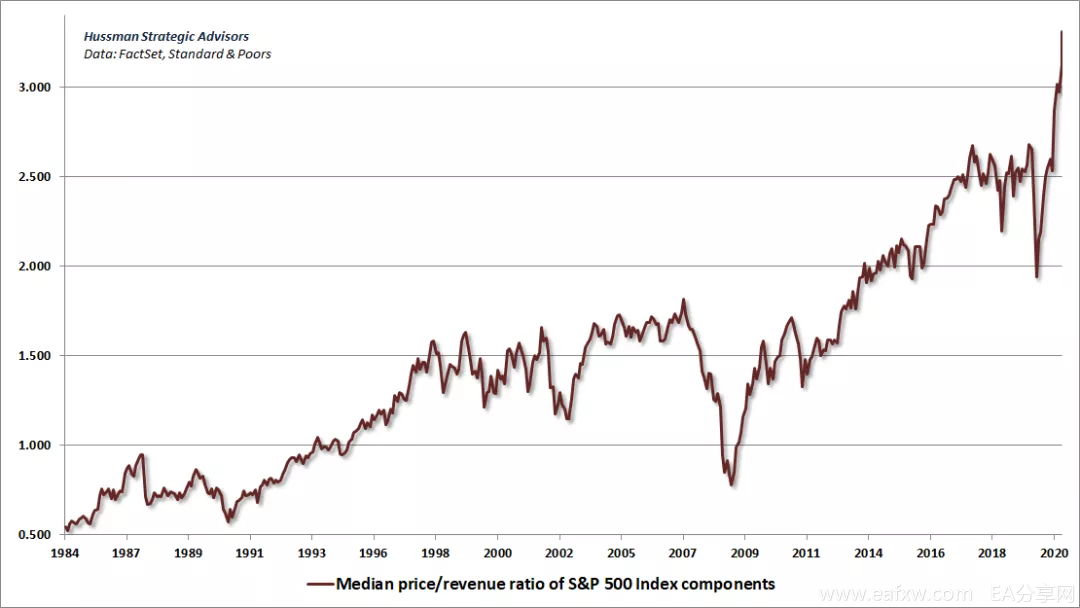

胡斯曼指出,众多指标都显示当前的美股估值已经非常极端。比如,标普500指数成份股的平均市销率已经达到了近四十年来的史上最高点,而高估值和负回报之间显然关联密切。

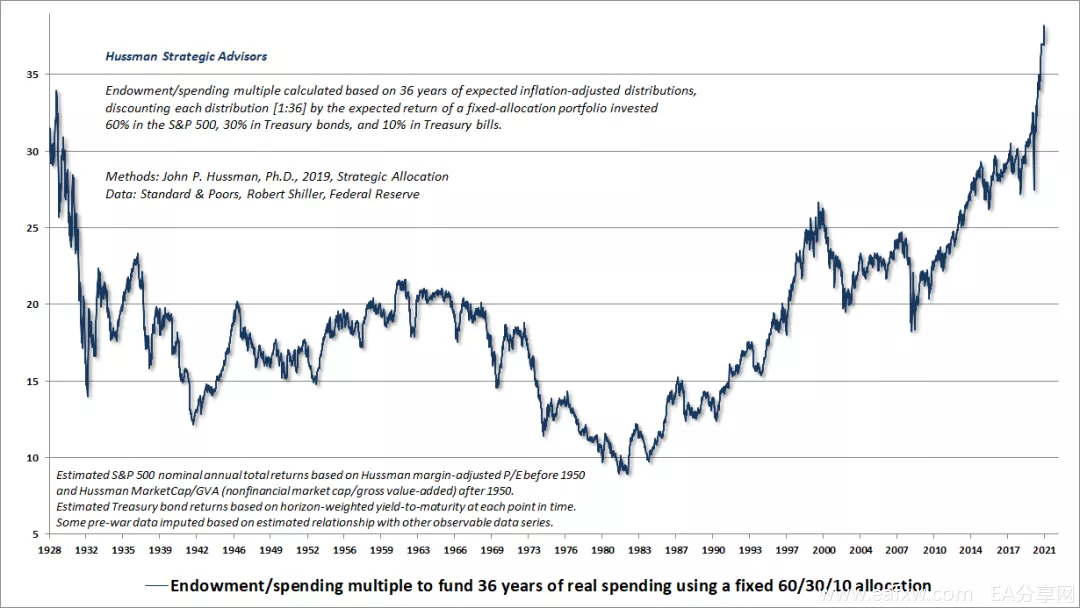

胡斯曼的另外一个指标是,60%股票/30%债券/10%现金的投资组合当下的估值水平要确保投资者未来36年的持续支出是否吃力。这样的投资组合在退休储蓄当中是极为常见的,如果股市当前的估值很低,则投资组合未来能够为持续支出提供的支撑便更强大,若股市估值极高,则投资组合就未来表现堪忧。过去十二年时间里,这一指标狂飙不已,冲上了历史最高点,而未来十二年,大概率表现只能截然相反。

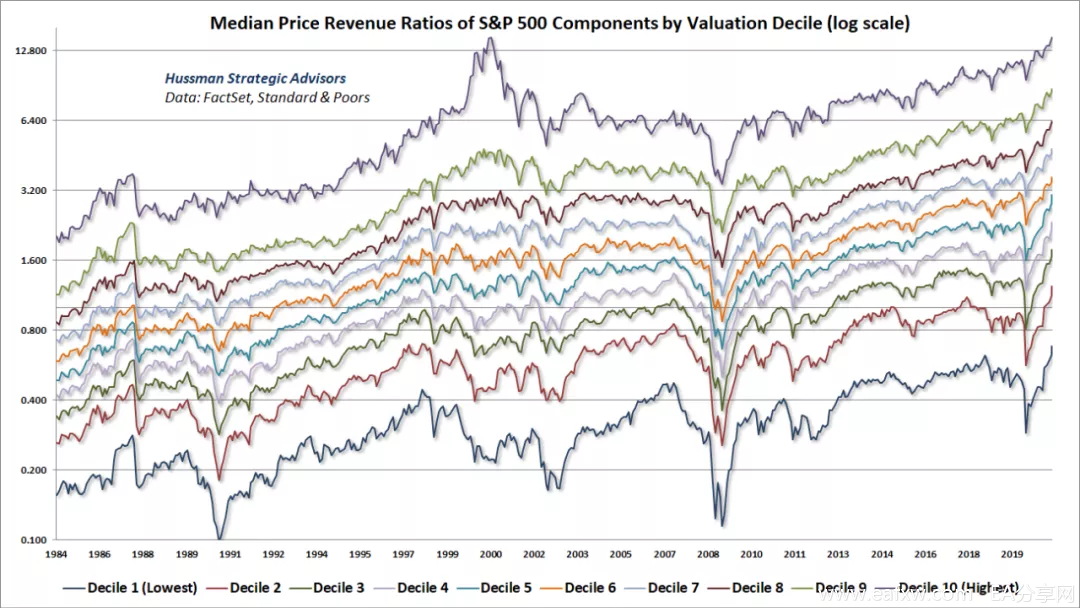

下一个指标是根据具体估值,将标普500指数每10%分一个层级,而如图所示,每一个10%现在都处在历史最高价位。

胡斯曼表示,当前这样局面延续时间越长,市场就越是脆弱。他认为,标普500指数已经处在“一个行将破灭的泡沫”之中,很快就将受到卖压袭击。

“如果你想聆听我的意见,我猜测市场很快就将迎来自由落体式的下跌,跌幅也许很短时间内就将达到25%至35%。暴跌的到来将是出人意料,猝不及防的,就像1987年那样——突然之间,过度扩张周转不灵的投资者集体选择卖出,而买家却高度稀缺,这种情况下,市场要重获供求平衡就只能进行重大调整。”

当然,市场要来到胡斯曼所判断的公平值,其实需要下跌70%才行,但是他估计,这一波跌势预计也只有其不到一半。

事实上,过去近十年时间当中,胡斯曼多次发出类似警告,只是他的看法在华尔街上显然属于少数派。比如当下,多数观察家们都相信,伴随经济做好了大举扩张的准备,美股市场正处在一个新的牛市周期的开端。

不过估值方面的麻烦,哪怕是最信心十足的牛派也不敢轻易否认,尤其是那些大科技股票。最近几周,在利率走高的大背景下,这些股票价格的波动变得非常剧烈。不过尽管如此,多数意见依然相信,整体而言,大盘依然是强势的,虽然科技股票表现不佳,但是投资者正在逐渐将资金转向那些对景气周期更敏感的板块,比如能源和金融等。

然而。胡斯曼依然故我,他多次坚持强调美股理应下跌60%,以及未来十年回报率为负数等。虽然事实一直没有向着他描述的方向发展,但是胡斯曼的表现记录显示,他也不是那种可以随意忽略的万年熊派。

2000年3月,胡斯曼称科技股将暴跌80%。2000年至2002年,纳斯达克100指数下跌了83%,然后科技重镇纳斯达克100指数果然在2000年至2002年当中暴跌了83%,丝毫不差,令人难以置信。

同样在2000年3月,胡斯曼预计未来10年标普500指数回报率为负数,事实被他不幸言中。

2007年4月,胡斯曼认为标普500指数将下跌40%。在2007年到2009年,标普500指数从崩盘到探底,损失了55%之多,还超过了胡斯曼的预期。

只不过近十年,胡斯曼则是马失前蹄的时候来得更多。他的旗舰基金产品Strategic Growth Fund,2010年12月至今累计亏损46%,不过去年当中,该基金的回报率超过了14%。

现实就是,胡斯曼所发现的看空证据还在不断累积。虽然当下这个市场周期当中,也许还有若干回报在未来等待着调整,但是这些风险不断累积,确实可能最终酿成一场崩盘,只是,那一刻何时会真正到来呢?

这是投资者将不得不去面对的问题,也是胡斯曼显然还会继续探究的问题。

本文来自腾讯美股

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容