2月中旬,标普500指数触及历史新高3950点后回调,那么美股到底已经见顶了没有?从历史数据中或许可以一窥端倪。莫特资本管理抛出一个观点:如果收益率曲线走势和标普500指数的历史走势确实有所关联,那么这一次标普500指数可能会下跌39%。

下面本站为你讲解,该机构是如何推演出这一观点的。

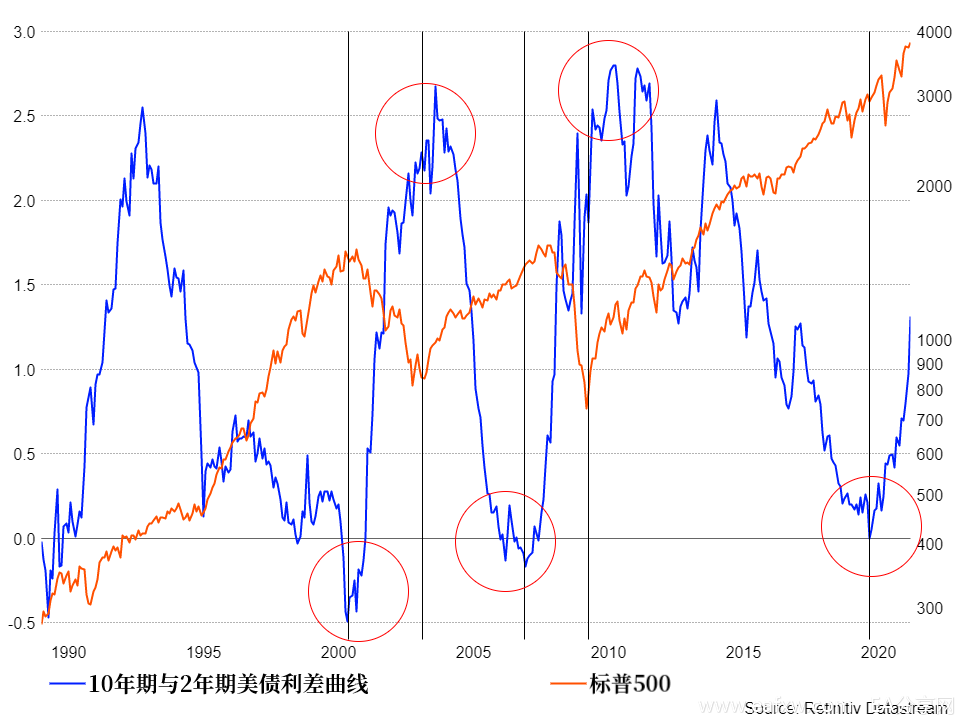

在过去的30年里,美国10年期和2年期国债收益率差形成的曲线和标普500走势很明显地呈现出负相关的关系,标普500指数在收益率曲线处于底部时见顶,而当收益率曲线在顶部时,标普500指数则在底部徘徊。

上图看出,现在离息差曲线见底之后已有一段时间,似乎意味着美股牛市即将结束,或者至少股市会迎来动荡期。

10年期和2年期美债之间的息差有一个相当明确的周期,当经济进入或接近衰退时,息差会趋向零,而当衰退过去时,息差会扩大。且息差始终在2.6%至2.8%左右见顶,而在-0.5%至0%左右见底。

标普500指数最温和的一次调整发生在1990年至1991年左右,在此期间短暂回落约20%。

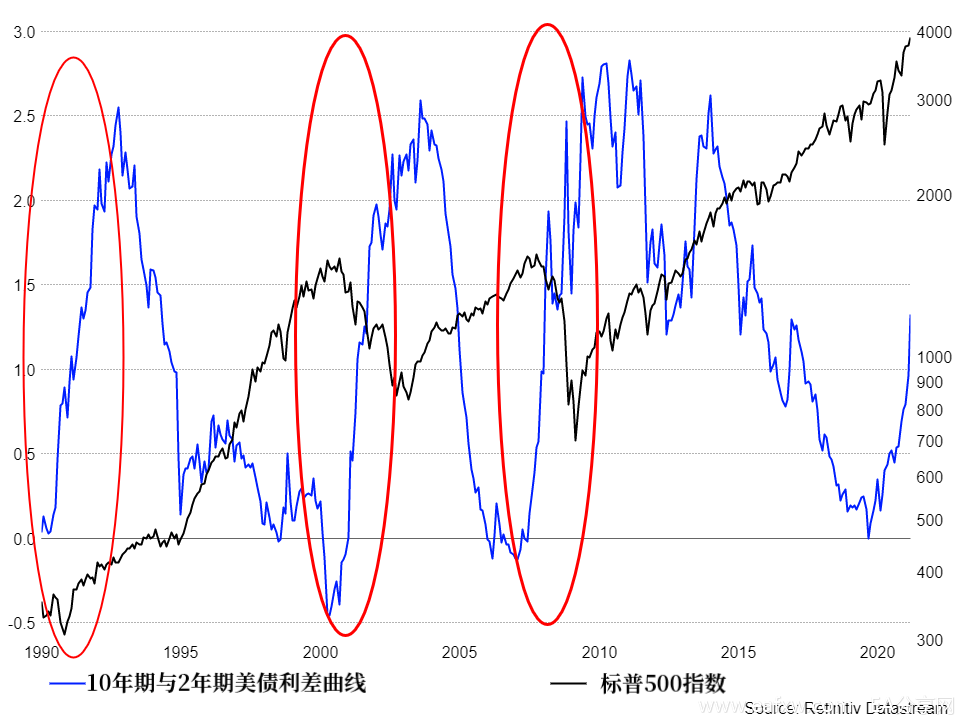

而在2000年和2008年标普的下跌幅度是最大的,如下图,在此期间收益率曲线因两年期收益率相对于10年期收益率走低而变陡,可能是因为美联储正在降息。

一般来说,收益率下降暗示经济正在减速或衰退,美联储不得不降低短期利率。当2年期收益率开始上升时,则表明经济正在改善。

然而这一次则不太一样,这次的收益率曲线变陡不是因为2年期国债收益率较10年期走低,而是10年期较2年期国债收益率走高。唯一重要的是利差向市场传递的信号,即经济正在好转,利率可能继续上升。

莫特资本管理认为,如果美联储的零利率政策让2年期收益率保持稳定,而长端收益率继续上涨,那么10年期收益率在未来两年左右很容易就会升到2.65%。

错误定价的市场

标普500指数目前的收益率仅比10年期美债收益率高3.15%,仅高于2018年1月和2018年10月。

这意味着,如果10年期收益率继续上升,而标普500指数没有下跌,那么该指数相对于10年期国债的价格将更为昂贵。标普500指数与10年期收益率之差只要增加35个基点,标普500指数的收益率就会降至4.9%左右,市盈率就会从目前的21.6降至20.04。假设未来12个月标普500指数的收益为176.55美元,那么其估值将为3603点,即较现在下跌4.8%,前提是10年期国债收益率不会继续上升。如果10年期国债收益率继续上涨,那么标准普尔500指数恐继续下跌。

但如果长端利率正在正常化,那么市盈率的下降幅度肯定比上述提到的要大。标普500指数12个月远期市盈率的历史平均值为15.4,这意味着标普500指数的价值可能只有2718点,也就是还要跌39%,与2000年和2008年的回落幅度相当。

标普趋势拐点似乎已至

标普趋势拐点似乎已至

技术分析上讲,标准普尔500指数已打破去年3月以来的升势,这可能是一个非常负面的信号,表明趋势将有所改变。

有趣的是,2020年3月的61.8%斐波那契回调位已在2月向上移动至 2860点的高点。

莫特资本管理总结称,股市的走向将完全取决于债券市场。更糟糕的是,在一段时间内,股市的回调无可避免。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容