经济学家迈克尔·勒波维茨(Michael Lebowitz)表示,美元之所以有价值,是因为人们相信可以使用它进行交易,而这种信念的背后是由美国政府“可靠的信用”作支撑。

如果没有这一支撑,美钞只是一张毫无价值的纸。而这也正是所有法定货币存在价值的原因。

对黄金来说,也同样如此。如果没有人们赋予黄金的价值,黄金几乎没有实际价值。

勒波维茨认为,目前来看,黄金在任何发达国家都不被认为是一种货币。但是,许多国家都至少会持有少量黄金作为非正式的储备。

勒波维茨称,除了价值的不同外,黄金和美元的区别还在于,几千年来黄金一直是一种贮藏手段和交易手段。

黄金价格的走势一般与法定货币相反,即当法定货币贬值时,黄金价格会走高;而当法定货币升值时,黄金价格会走低。

美联储近几十年来宽松的货币政策和美国政府不计后果的财政支出,正在缓慢地侵蚀美元的价值。但是因为美元仍然有一定的价值,所以大多数人并没有察觉美元正在贬值。而对于那些关注美元的人来说,他们可以通过黄金的价格走势,发现美元正在贬值。

勒波维茨强调,美元的贬值并不是黄金价格造成的,而是由具有破坏性的财政政策和货币政策造成的。

美元的信用正在下降

勒波维茨称,美元是世界上最受信任的货币,每个国家都会用美元进行交易,并持有美元作为外汇储备。

但是现在,美元的信用正在下降,美元正在贬值。

这要从美联储的政策说起。过去30年里,美国政府持续出现赤字,美联储不得不提供更多的援助来为其提供资金。

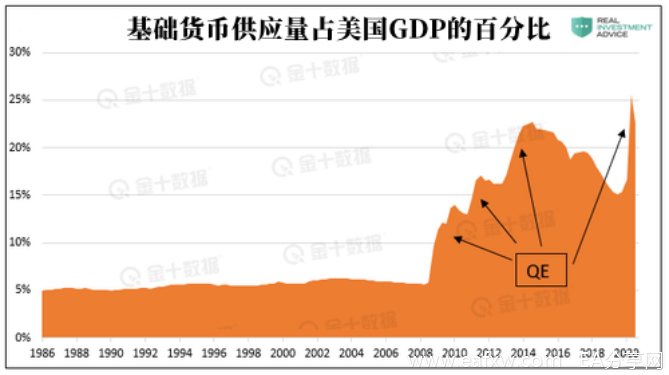

后来,美联储想到了一个应对方法,那就是通过调整国家的货币供应来管理利率,控制利息支出。事实证明,这一做法很有效。如下图所示,多年以来,基础货币供应量大约占美国GDP的5%。

然而,从2008年开始,美联储采取了更激进的措施来降低利率。虽然美联储的做法确保了美国政府能够应付不断扩大的巨额赤字,但同时也加重了企业和个人借款者的债务负担。

接着,在2008年,随着短期利率降至零以及传统的货币工具不再能影响长期利率,美联储推出了新招——实行量化宽松的货币政策(QE)。QE即指美联储通过大量购买国债等中长期债券,增加基础货币供给,向市场注入大量流动性资金,从而使收益率曲线下移。该政策被视为间接印刷钞票。美联储的目标是让政府和其他债券持有人能够以低利率融资,因此它需要向金融体系注入大量资金,以降低货币成本。

以前,美联储是在金融危机结束后很久才开始实施连续几轮QE的;但如今,在没有发生金融危机的情况下,QE的规模却更大了。

美联储操纵实际利率

在一个自由市场中,即商品可以自由生产、自由交换,完全受价值规律自发调节的市场,商品与服务的价格应该与该商品与服务的供给和需求相匹配。而当货币供应被操纵时,价格就会偏离供需曲线上合理的价格。

勒波维茨指出,当前一个很好的例子就是美国国债的收益率和货币的价格。理论认为,一个理性的贷款人或投资者总是要求在扣除了通货膨胀和风险的因素后,回报为正。如果回报不为正,他们就会失去购买兴趣,因此他们不会放贷或投资。所以,美国国债的收益率应该等于未来的通胀预期加上风险溢价。

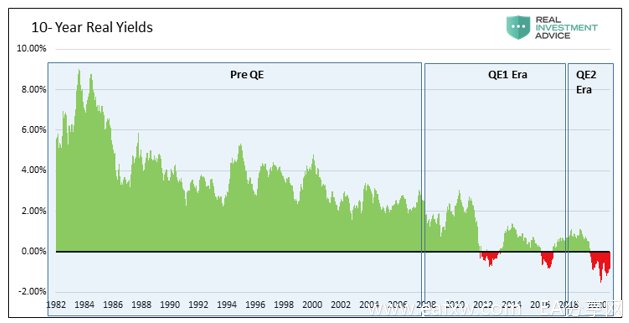

而目前5年期美国国债的收益率是0.45%,5年期通胀预期为2.18%。即使假设风险为零,收益率也比理性投资者所要求的水平低2.17%。这个-2.17%的水平,即名义利率和通货膨胀率之间的差额,被称为实际利率。

实际利率是衡量美联储政策权重的可靠指标。如果美联储行事谨慎,没有扭曲市场价格,那么实际利率应该为正。当美联储通过操控实际利率来操纵市场价格时,实际利率就会为负,且操纵程度越大,负值越大。

因此可以通过黄金价格和实际利率的走势,分析黄金价格反映的信息。

黄金与美联储政策之间的相关性

当实际利率为正时,美联储不会过度干预利率水平。但当实际利率下降至零以下的水平时,美联储就会加大干预利率水平的力度。

勒波维茨认为,将实际利率与美联储的干预程度联系起来,就可以通过黄金价格来分析美元价值。

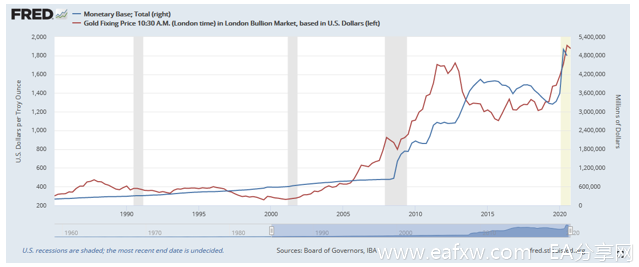

下图显示,黄金的走势与基础货币供应量正相关。

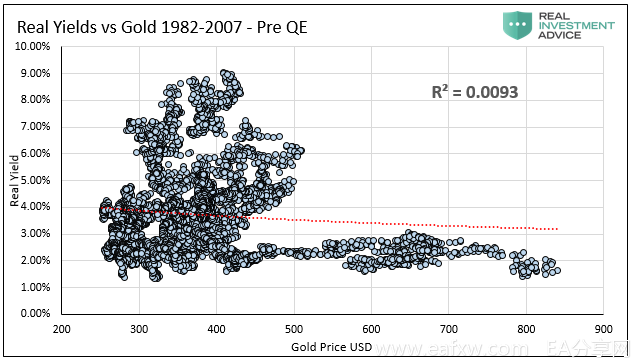

下一组散点图则显示了黄金价格随着实际收益率的下降而变得越来越与实际收益率相关。换句话说,黄金价格的走势与美联储的政策呈正相关。

具体来看,以下三个散点图通过三个时间范围来分析这种关系。

第一张图反映的是1982-2007年实现QE之前的时期。在这个时期内,平均实际收益率为3.73%,拟合度R²为0.0093,说明黄金价格与实际收益率之间没有相关性。

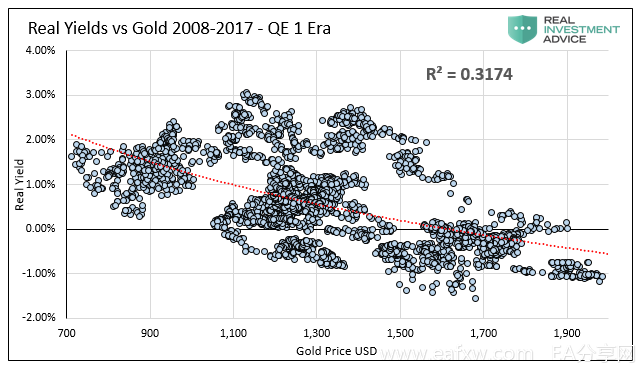

第二张图反映的是2008-2017年金融危机发生后实行QE的时期。在这个时期内,平均实际收益率为0.77%,拟合度R²为0.3174,说明黄金价格与实际收益率之间显示出一定的相关性。

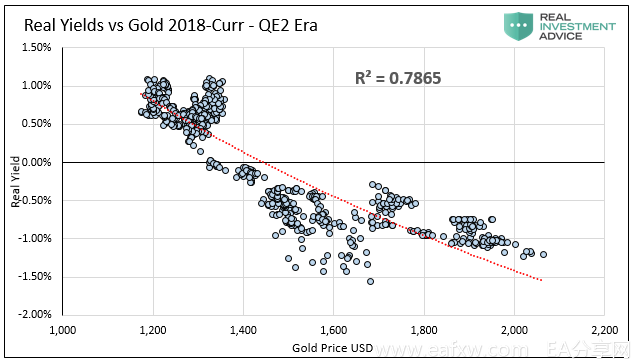

最后一张图反映的是实行第二轮QE的时期,在这个时期内,美联储一开始缩减资产负债表,但在2019年末大幅增加资产负债表。在这个阶段,平均实际收益率为零,甚至有大部分时间为负,拟合度R²为0.7865,说明黄金价格与实际收益率之间显示了显著的相关性。

最后,勒波维茨再次强调,美元的贬值并不是因为黄金价格造成的,而是由具有破坏性的财政政策和货币政策造成的。

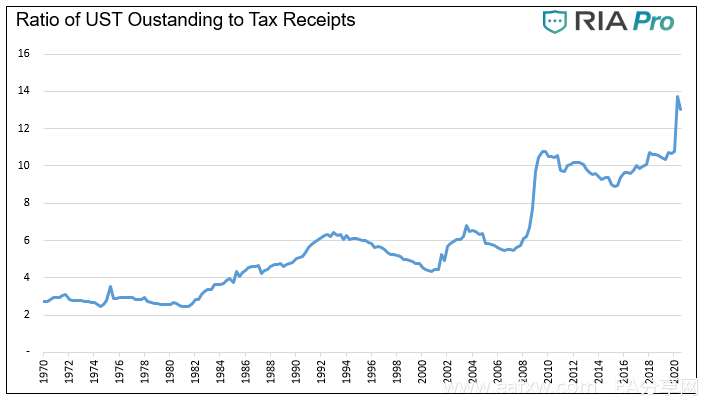

那么,这些政策还会继续实行下去吗?美联储还会继续让美元贬值吗?但令人遗憾的是,美联储的破坏性政策似乎只会越来越没有节制,正如下图所示。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容