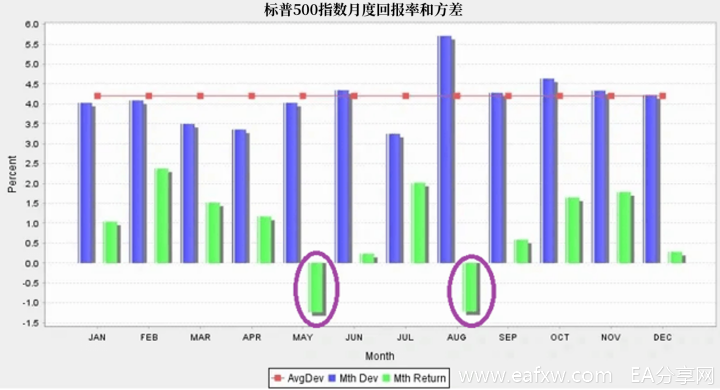

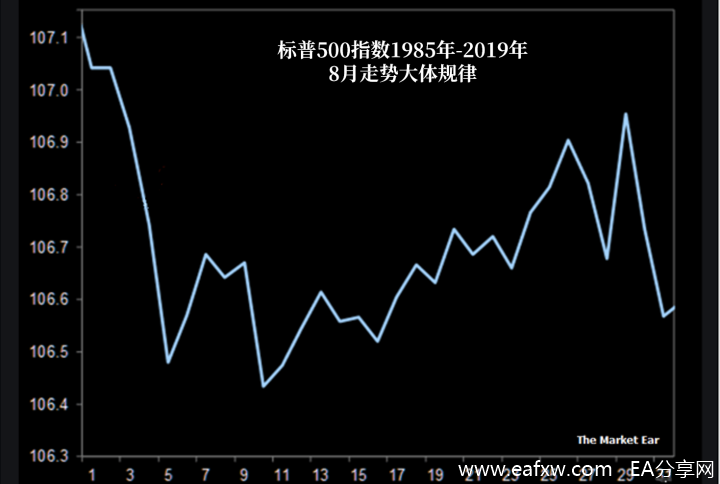

分析师罗伯特·巴兰(Robert P. Balan)在研究了美股从1985年到2019年的走势后发现,平均而言,8月份美股的表现是一年中第二差的,仅好于5月。并且,他指出疫情影响之下,再加上近期的资金流动,预示着今年8月份股市的表现可能比往年更糟糕。

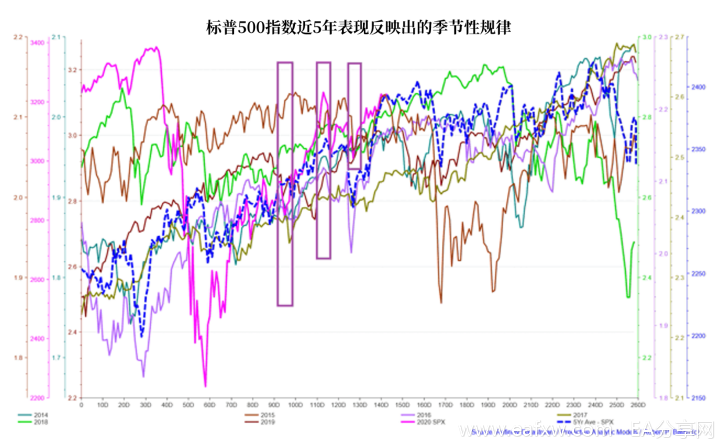

巴兰在对股市的季节性规律进行研究后,建议投资者采取五月不卖,六月适量卖出的策略,他还指出7月股市可能会达到周期性高位,短线可以适量布局;但需注意8月份股市将大幅下跌。

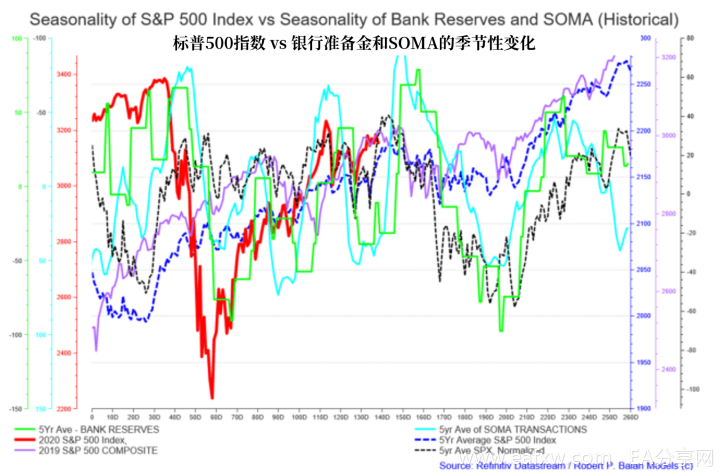

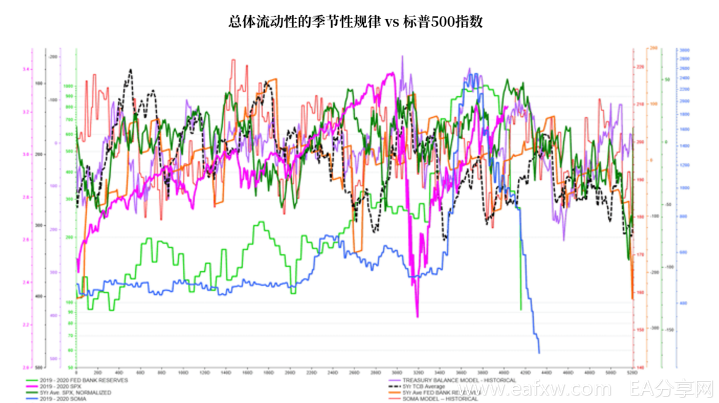

巴兰解释,之所以提出五月不卖,六月适量卖出的建议,是考虑了整体流动性和股市之间的关系,流动性参考的是银行准备金和SOMA的历史数据。

他指出,5月总体流动性与标普500指数的季节性上升趋势保持一致,在这种情况下,股市不太可能大幅下跌。而6月份总体流动性已经下降,标普500指数也处于季节性疲软阶段。

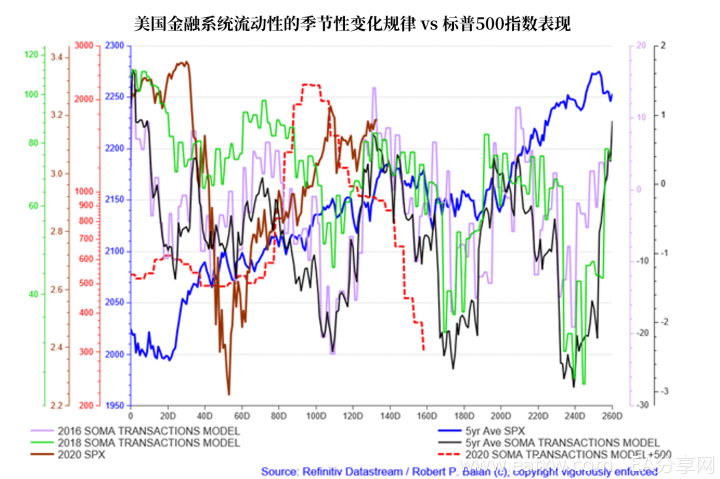

具体而言,巴兰指出,标普500指数在5月份和6月份通常会震荡下行,7月初,市场在大多数情况下会大幅反弹。流动性方面,从历史数据来看,银行准备金和SOMA交易量5月份和7月份都出现了飙升,6月份有所下降。

相应地,巴兰建议5月份做多股票和黄金,6月份卖出价值股,7月份做多高科技板块,但要准备好在高科技板块涨势过猛时及时离场,买入相对便宜的价值股。

巴兰该策略投资组合的业绩是:在4月24日至5月30日反弹行情期间,赚了808.8万美元;整个6月份做空赚了1407.9万美元,7月迄今保持多头头寸赚了851.6万美元。巴兰预计,7月份财报季结束后,他的投资组合还会创下新高,今年迄今该组合收益率为1404.04%。

巴兰认为,下一个市场大动向可能是大幅抛售。因为按照季节性规律,8月份市场总体通常是下跌。他还指出,今年的下跌幅度可能尤其大。

巴兰表示,从历史数据看,8月份很可能触及5、6月份的低点;今年因疫情状况,8月份情况可能更糟糕。蓝线代表SOMA,绿线代表银行准备金,巴兰认为,这两者8月都会急剧下降。而每当它们急剧下降时,风险资产的表现就会很差。

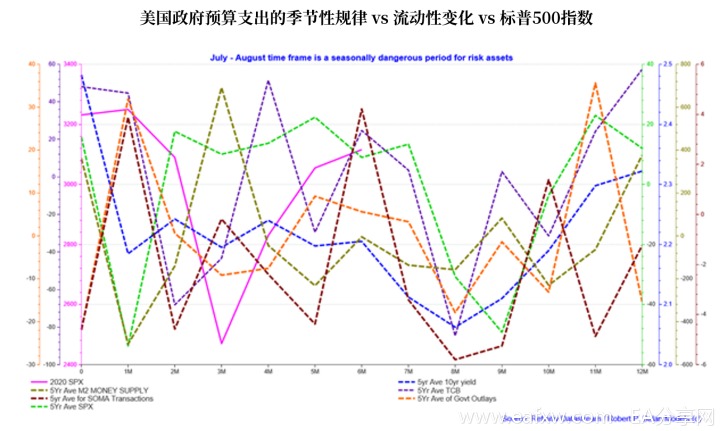

此外,今年8月至9月初,财政政策的资金支持也会缺席。

财政支出将更少、货币供应会下降,加上季节性性规律,今年8月至9月初,风险资产将遭受三重打击。

从1985年到2019年,8月份的总体走势是,月初急剧下跌,随后缓慢反弹,月底再度下跌。

巴兰指出,流动性收缩会对风险资产市场产生影响,但他不确定8月份的抛售会持续多久。

随着一些指数创下历史新高,美联储将变得不那么慷慨,流动性将有所收紧,近期QE4的所有资产名义数量都开始下降。虽然美联储表示,不会立即撤销对市场的支持,但巴兰怀疑,接下来就算市场大幅下跌,美联储也不太可能进一步扩大量化宽松。

巴兰表示,一旦市场认清流动性在收紧,金融市场就会相应收缩。另外,出于政治因素的考量,美联储在11月总统选举之前可能会暂停QE 4,未来几个月的流动性状况不容乐观。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容