本文来自新浪美股

从道琼斯工业平均指数暴跌2997点,到标普500指数两次9%的单日涨幅,2020年的股市已经为未来的市场定时器提供了一系列诱人的交易。

值得注意的是,尽管出现了令人眼花缭乱的股市震荡,对于那些在混乱中保持观望并持有股票的人来说,标准普尔500指数的表现几乎持平。在这样的环境下,错误是非常突出的——在这样一个动荡的市场中,哪怕数次错误的举动,都将付出沉重的代价。或许,波动性是主动型基金经理大放异彩的时候,但犯错的代价却从未如此之大。

一个突显风险的统计数据,集中反映了投资者因错过单日最大涨幅而遭受的惩罚。例如,如果投资者错过了标普500指数最佳的5个交易日,不温不火的2020年将变成可怕的一年:(投资者)将遭受30%的损失。

这凸显了试图预测股市见顶的危险,投资者现在对此津津乐道,因为标普500指数触及3200点的高位,冠状病毒感染病例上升,10年来最糟糕的财报季即将拉开帷幕。花旗集团(Citigroup)最近进行的一项调查显示,超过三分之二的投资者认为,股市下跌20%的可能性大于相同幅度的上涨。

伊顿万斯管理公司(Eaton Vance Management)的基金经理亚娜•巴顿(Yana Barton)在接受采访时表示:

“我们希望采取战术,但问题是,离场很容易,你不知道什么时候入场。”

不管听起来多么谨慎,看跌的代价在对冲基金人群中得到了体现,他们不愿拥抱股市上涨是他们落后于市场的原因之一。

在迄今最著名的案例中,传奇投资人斯坦利·德鲁肯米勒(Stanley Druckenmiller)在电视采访中表示,他“过于谨慎”,股市较3月份低点上涨了逾40%,他只获得了3%的收益。

对冲基金研究公司(hedge Fund Research)的数据显示,今年上半年,专注于股票的对冲基金整体下跌了6.3%。相比之下,标准普尔500指数累计下跌3.1%。

不过,在标准普尔500指数从3月份的底部反弹40%、涨幅超过90年来的任何涨幅之后,人们急于拿钱出逃是可以理解的。据估计,企业第二季度利润暴跌44%,数十亿美元的回购计划被搁置。但从楼市到就业等经济数据都在改善,散户投资者对股市情绪回暖,美联储承诺提供无限期支持。

标普500指数2%的交易日数以数十年来从未有过的速度增加,2020年的中点或许是打包回家的大好时机。另一方面,回顾过去,一个人必须有完美的先见之明,才能使一个时机策略在任何时候起作用。

标普500指数有五个交易日下跌超过5%,其中四个交易日发生在3月份。在5个最大涨幅交易日中,同月也占了4个,累计涨幅超过900点。TIAA Bank全球市场总裁克里斯•加夫尼(Chris Gaffney)表示:

“没有明显迹象表明,那些日子股市将出现大幅上涨,如果你回头看,它们是出乎意料的。在当时,我们看到了一些最大的反弹,所以如果你想要把握市场时机,却错过了它们,就真的错过了所有的反弹。”

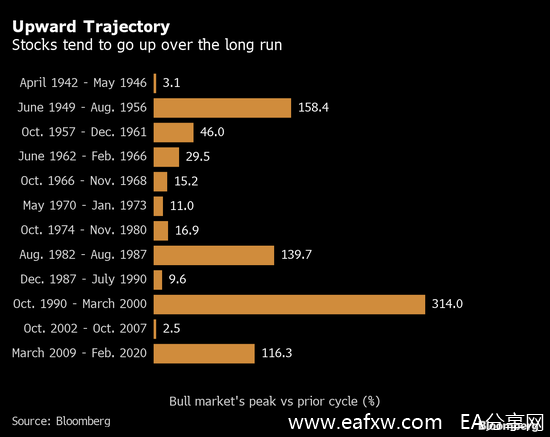

在最高点时退出似乎是实现回报最大化的方法。但在过去的一个世纪里,标普500指数在今年之前经历了13次熊市,所有的熊市都收复了失地,最终以平均68%的幅度超过了之前的峰值。

道富环球投资管理公司(State Street Global Advisors)投资首席投资官奥利维亚·恩格尔(Olivia Engel)表示:

“人们总是希望自己能把握市场时机,但多数人依据情绪来把握而非逻辑来判断。”

尽管困难重重,但这并未阻止投资者进行尝试。特别是看空者,他们还没有放弃对标准普尔500指数将暴跌,重新测试3月份低点的预期。

如果以历史作为参考的话,当股市出现如此程度的反弹时,这种情况不太可能出现。BMO Capital Markets的一项研究显示,在二战以来的8个市场周期中,标普500指数只有一次在经历了3个月之后离熊市低点不到5%,就像现在这样。

达拉斯霍奇斯资本管理公司(Hodges Capital Management)投资组合经理加里·布拉德肖(Gary Bradshaw)表示:

“你不能今天买了,第二天就卖掉,以为自己能战胜市场。在股市上赚钱的方式是,买入好公司的股票,然后一直持有。”

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容