在经过一段时间的疲软后,日元在近几日来强劲反弹,其原因包括市场风险偏好的停滞以及日元交叉盘的形势逆转。从债券实际收益率差来看,日元表现仍与基本面不符。

Seeking Alpha分析师奥尔索普(Stuart AllsoPP)认为,日元兑其他主要货币应该会明显走强,特别是考虑到美国社会动荡不断加剧的情况。

奥尔索普及其团队已将敞口从澳元和欧元转移至日元。如果美元持续走软,奥尔索普预计日元将与其他主要货币一起走强,或者至少不会贬值。另一方面,倘若美元升值,这很有可能是避险情绪增强的结果,这也利好于日元兑其他主要货币。

奥尔索普首次看好日元是在二月底,一部分是因为美股崩盘所造成的威胁。尽管在当时美股下跌的最初阶段可以看到日元有所走强,但在美元流动性危机面前,日元回流的需求几乎不算什么。

自那之后,风险偏好的强劲复苏也再次削弱了日元。即便是在连续两天走高之后,日元表现仍与基本面不符。

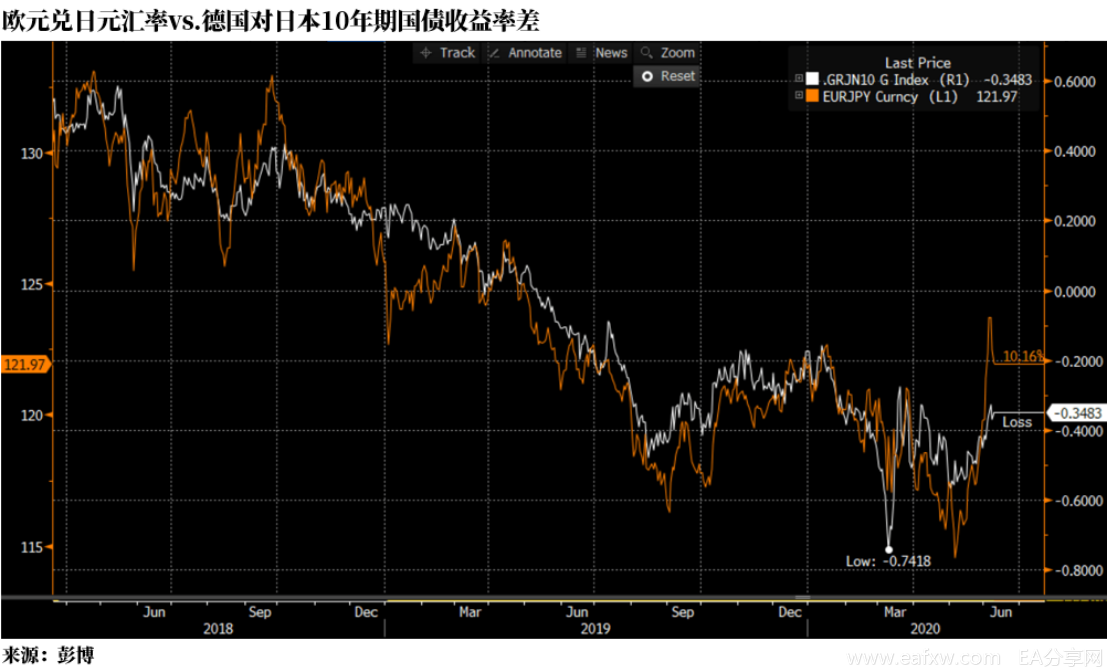

风险偏好的上升往往会削弱日元,因为较低的债券收益率意味着投资者通常会以日元融资购买更高收益的资产。一般来说,欧元区利率预期升高会导致欧元兑日元走强,其汇率与德国和日本10年期国债收益率差之间的密切关系就表明了这一点。

奥尔索普预计欧元兑日元很难从当前水平走强,原因有两个。

首先,基于历史相关性,该交叉货币对汇率已远超当前德日10年期国债收益率差所对应的水平。

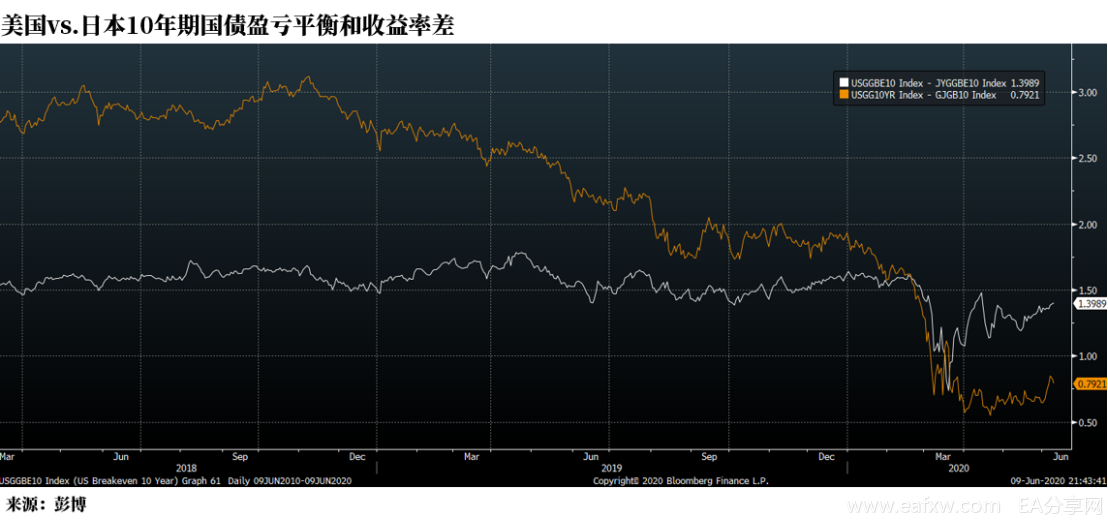

其次,人们所看到的名义收益率差,掩盖了实际利差,而实际利差仍处于低迷状态。

最终,德国和日本之间更高的名义收益率差将会导致欧元兑日元持续上涨,前提是这代表了货币政策的紧缩和经济增长前景的改善,而不是像现在这样更高的通胀预期。

美元兑日元汇率仍高于美日实际收益率差所暗含的短期公允价值。虽然10年期美债名义收益率的上升速度远高于日本,但美国通胀预期的相对上升抵消了这一点,这使得美日10年期国债实际收益率差接近历史低点。

奥尔索普认为,由于日元交叉盘逆转,避险情绪恢复上升利好于日元;倘若美元持续遭遇抛售,日元将会加入其它走强货币的大部队。事实上,一旦美国与西欧的骚乱再次升级,日本将会再次成为避风港。

从日本庞大的海外资产储备和相对较高的社会凝聚力来看,日本的稳定性表明,日元的交易价格应相较于其历史基本面驱动因素溢价,而不是大幅折价。

从更长远的角度来看,美国似乎要继续维持巨额财政赤字,以维持社会稳定,这将会使其通胀相对于日本处于高位,而实际收益率负增长加剧。

日本目前比美国高出60个基点的10年期国债实际收益率差表明其货币政策可能仍比美国更为稳健,从而在名义收益率与总收益率两方面都支撑日元。

考虑到日元实际有效汇率被严重低估的事实,奥尔索普认为日元现在是非常具有吸引力的避险资产。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容