本文来自Wind资讯

面对原油类基金高溢价情况,周二多家基金公司发布公告,提醒市场风险。3月以来,已有多只原油类基金暂停申购、定投等操作。

市场无惧风险“抄底”

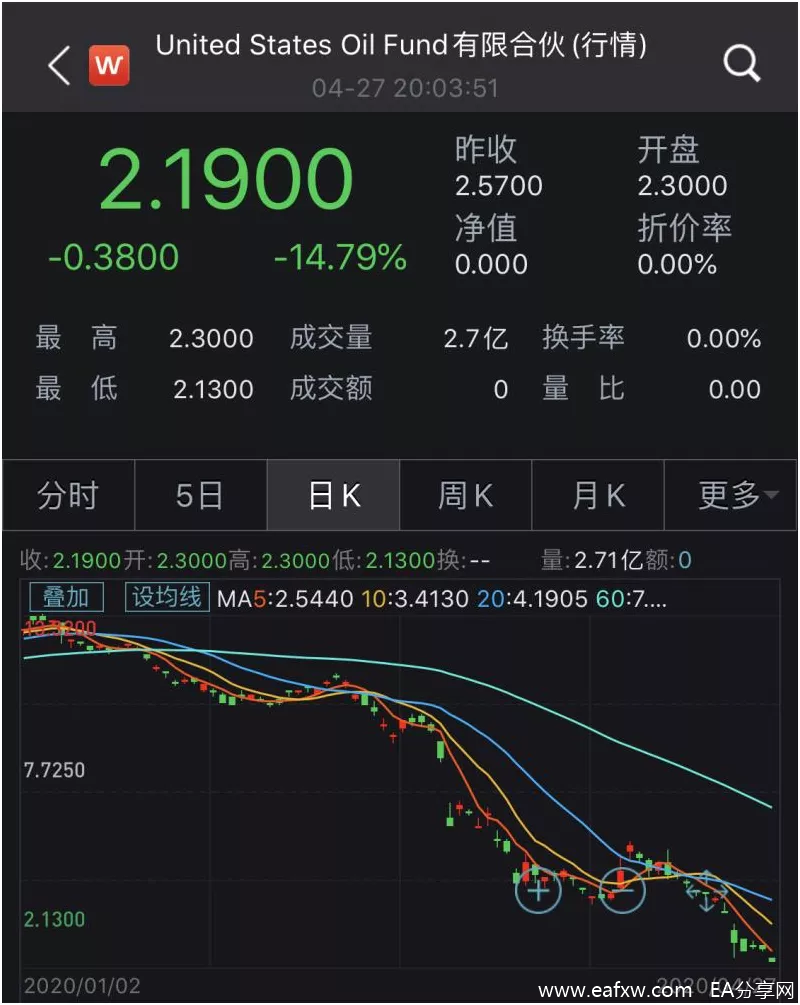

近期,中行原油宝事件在国内闹得沸沸扬扬,国外相关油气基金也接近全部赔光。数据显示,年初至今美国石油基金(United States Oil Fund)跌幅高达82.9%。

图片来源:Wind金融终端APP

国际油价持续阴跌,吸引许多平时不怎么关注大宗商品的散户也进来想分一杯羹。据外媒统计,过去一周,美国市场ETF净流入71亿美元。其中股票类ETF净流出,固收类ETF大举净流入52亿美元,大宗商品类ETF净流入43.55亿美元,这其中黄金和石油占净流入大头。

USO单周净流入22亿美元,更可怕的是两倍做多USO基金净流入8.15亿美元,规模翻倍,与此同时,上周USO做空仓位占比也增加到了10.93%。

悲剧重演?标普道琼斯将WTI原油6月合约转换至7月合约

USO定位是一只被动ETF,也就意味着尽量减少基金经理的主动干预,只在每期合约到期前两周之内移仓,但是根据上上周披露的消息USO持有大量6月WTI合约,占ICE和CME未平仓合约头寸的35%和25%,因为6月美油期货近期波动剧烈,上周末更新的数据,USO已经进行了移仓,现在持有30%7月到期合约,8月、9月和10月到期合约各占15%。

有投资者提出疑问,USO不是一只被动基金吗,为什么现在的操作越来越频繁而且跟踪的也不是近月合约了?WTI5月合约价盘中跌到-37美元时,就有人质疑是因为USO提前换月导致。

作为USO基金一方主动干预提前移仓也很好理解。WTI原油期货价格持续走低,市场担心5月原油期货合约负油价的悲剧可能近期会重演,同时又相信油价不可能永远处在现在的20美元以下区间,只是时间远近问题,但期货本身又是对未来的一个定价。

从CME未来一年内到期的不同月份的油价列表来看,到期日越远越贵!一个月比一个月的贵!六月期货最后一天交易是5月19。如果不想实物交割就必须在5月19之前,卖掉六月期货,买入七月期货。最新消息,标普道琼斯指数今天将把所有6月WTI合约提前移仓到7月。

从六月移到七月,就按现在的价格算的话,需要12.78卖,18.08买。直接亏40%。

从七月移到八月,就按现在的价格算的话,需要18.08卖,21.42买。直接亏18%。

就这么一个月一个月移下去,就算一年后油价涨上来,也抵不够这每个月的移仓费。这也是为什么同期WTI现货价格跌幅只有50%,跟踪油价的ETF却跌了80%以上的原因。

国内原油类基金溢价最高超90%

根据Wind数据统计显示,目前多只原油类基金贴水率高企。其中:

原油基金(161129)周二收盘跌1.76%报0.724,净值0.3725,贴水率高达94.36%。

图片来源:Wind金融终端基金综合屏模块

嘉实原油(160723)周二收盘跌2.69%报0.687,净值0.4265,贴水率61.08%。

图片来源:Wind金融终端基金综合屏模块

国泰商品(160216)周二收盘跌5.38%报0.211,净值0.1590,贴水率32.70%。

图片来源:Wind金融终端基金综合屏模块

基金公司提示风险

面对溢价风险,多家基金公司已公告提示风险。

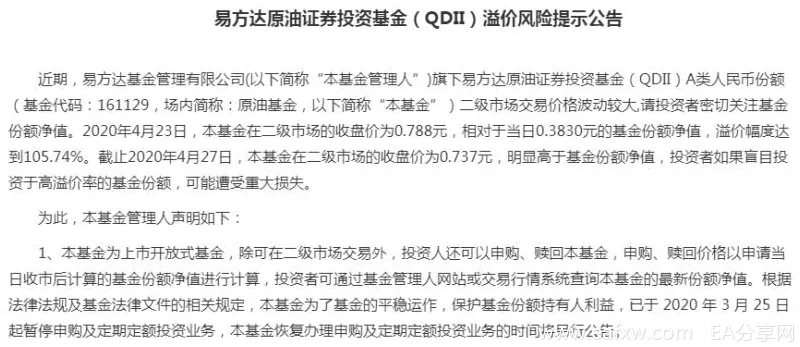

周二,原油基金(161129)公告,本基金二级市场交易价格波动较大,请投资者密切关注基金份额净值。2020年4月23日,本基金在二级市场的收盘价为0.788元,相对于当日0.3830元的基金份额净值,溢价幅度达到105.74%。

截止2020年4月27日,本基金在二级市场的收盘价为0.737元,明显高于基金份额净值,投资者如果盲目投资于高溢价率的基金份额,可能遭受重大损失。

图片来源:Wind金融终端公告模块

公告同时强调,基金管理人提醒投资者基金投资的“买者自负”原则,在投资者作出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负责。

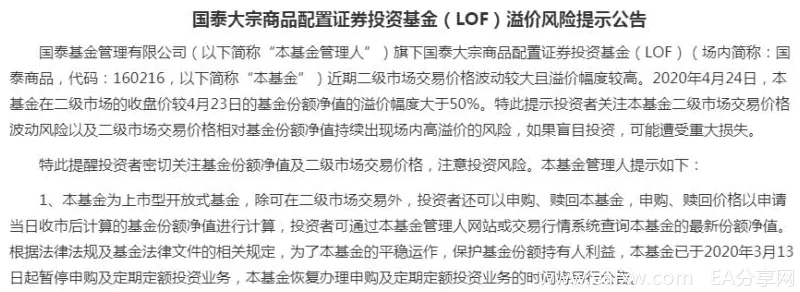

同日,国泰商品(160216)公告,本基金近期二级市场交易价格波动较大且溢价幅度较高。2020年4月24日,本基金在二级市场的收盘价较4月23日的基金份额净值的溢价幅度大于50%。特此提示投资者关注本基金二级市场交易价格波动风险以及二级市场交易价格相对基金份额净值持续出现场内高溢价的风险,如果盲目投资,可能遭受重大损失。

图片来源:Wind金融终端公告模块

关联基金纷纷暂停申购

面对原油波动,各家基金此前也已推出相关的风险控制举措。

3月13日,国泰商品(160216)公告,决定自2020年3月13日起暂停申购及定期定额投资业务,期间本基金的赎回等业务正常办理,投资者仍可进行二级市场交易。本基金恢复申购及定期定额投资业务的具体时间将另行公告。

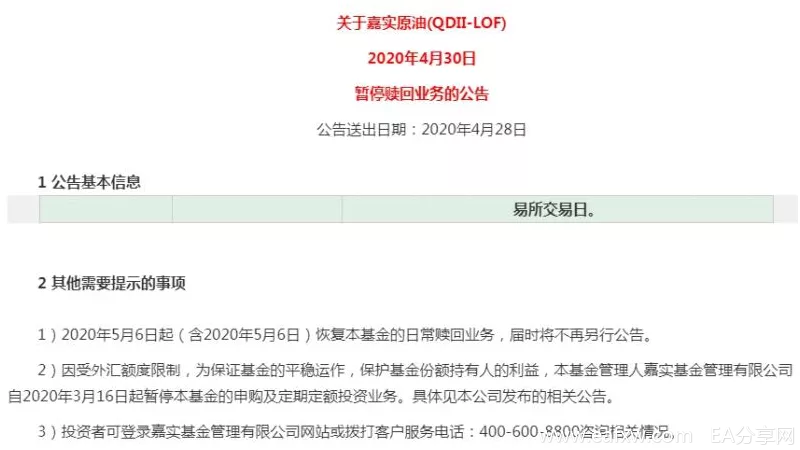

3月14日,嘉实原油(160723)公告,决定自2020年3月16日起暂停本基金的申购及定期定额投资业务。在实施暂停申购及定期定额投资业务期间,本基金管理人将正常办理本基金的赎回等业务。恢复办理本基金的正常申购及定期定额投资业务的具体时间将另行公告。

3月25日,原油基金(161129)公告,决定自2020年3月25日起暂停本基金A类人民币份额、C类人民币份额、A类美元份额及C类美元份额在全部销售机构的申购及定期定额投资业务,赎回业务照常办理。本基金恢复办理申购、定期定额投资业务的时间将另行公告。

另据嘉实原油(160723)公告,2020年5月6日起(含2020年5月6日)恢复本基金的日常赎回业务,届时将不再另行公告。

图片来源:Wind金融终端公告模块

机构提醒油价波动风险

根据安信证券梳理,国内目前油气QDII基金共8只,其中华宝标普油气、华安标普全球石油、广发道琼斯美国石油3只为股票型LOF基金,主要投资于油企股票;南方原油、易方达原油、嘉实原油、诺安油气能源、国泰大宗商品5只为FOF型LOF基金,主要投资于国外原油期货ETF;8只基金均可场外申赎或场内交易,场内T+0,目前产品均暂停或限额申购,管理费和托管费在1%和0.28%左右。

图片来源:兴业期货研报

兴业期货研报分析,当前投资原油基金的绩效不尽如人意的主要原因在于:

(1)原油市场反向市场结构,产生移仓成本较大;

(2)场内、场外市场存在明显的流动性差异,导致场内价格可能严重偏离基金的实际净值;

(3)因现金仓位水平限制会造成跟踪误差。

周二盘中,美油6月合约跌幅一度扩大至20%,报10.21美油/桶。Wind数据统计显示,美油年内跌幅已超70%,布油跌幅也在65%以上。

方正中期期货研报分析,原油价格跌至“负值”其背后的深层次原因是供需基本面恶化导致的全球原油库存不断累积并接近上限。根据IEA的统计,当前全球原油总库容为67亿桶,可操作库容为总库容的80%,约为54亿桶,4月份全球原油库存逼近可操作库容上限,5、6可能会出现超负荷存储,到年中前后达到储存极限。

报告判断,根据当前库存的累积速度,预计美国原油库容将在1个月后达到储存上限,而未来一段时间原油库存的继续增长将进一步对原油近月合约造成压力。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容