来源:子图网

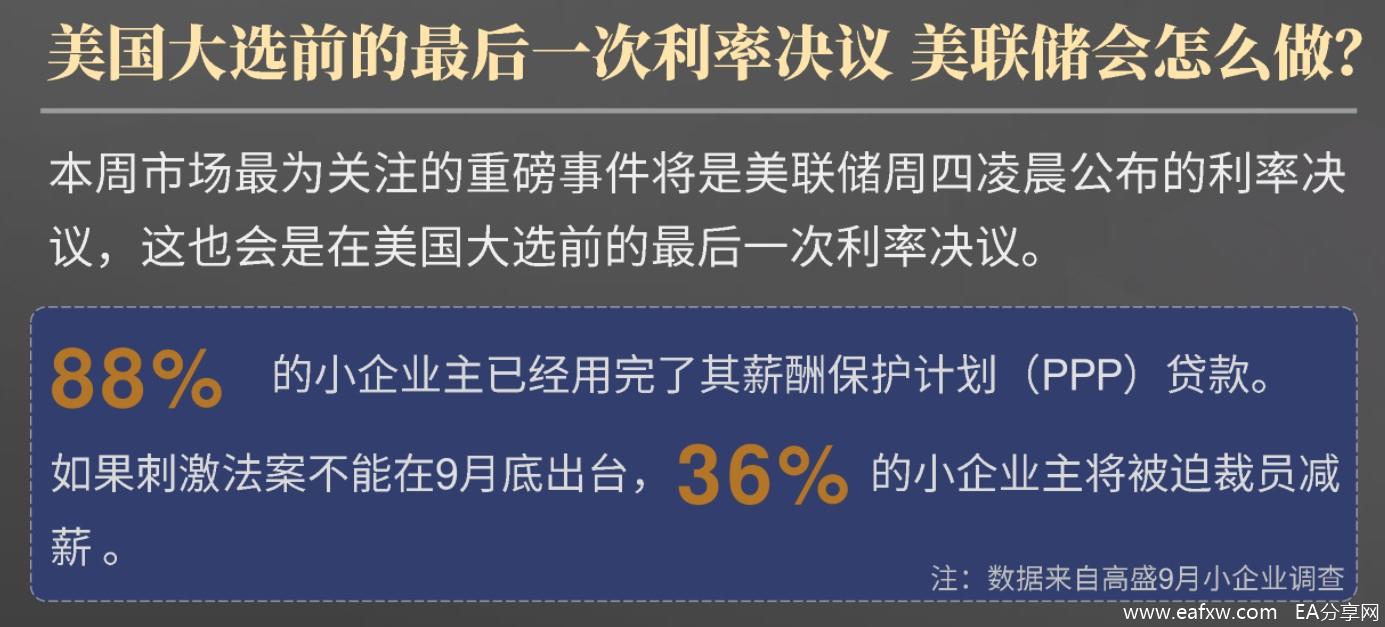

本周的重头戏必然是周四凌晨的美联储利率决议,目前市场一致预期,美联储不会宣布任何新的行动来改变对收益率曲线控制或量化宽松政策的想法,同时,美联储对联邦基金利率的新预测也将出炉,新预测将首次延长至2023年,市场预计美联储将表示利率保持在零水平。一些交易员甚至已经消化了至少到2025年不加息的预期。

过去两周,衡量通胀预期的债券市场指标有所下降,表明交易员要求美联储政策制定者就如何实现通胀上升提供更多信息。基准的10年期国债收益率已经跌至0.70%以下,部分原因是美国股市下跌导致避险需求上升。

高盛表示,美联储按兵不动的一个关键原因是,过去几个月的经济数据意外强劲,这会让美联储在经济预测摘要中对经济增长和失业率进行大幅度的更新,不过没有强劲到使美联储转变成鹰派的程度。高盛补充道:

“我们预计,即使在2023年,美联储的点图仍将显示失业率略高于长期利率,通胀率略低于2%,略低于我们预计的实现经济腾飞的条件。”

投行杰富瑞首席经济学家Aneta Markowska认为这是一个问题:

“市场现在肯定需要美联储采取更多行动。在接下来四年的大部分时间里,美联储都将无法达到通胀预期,现在不行动更待何时呢?”

但有人不同意这种观点。摩根士丹利首席经济学家Ellen Zentner在上周日的一份报告中写道,这次不一样了,美联储现在更有可能在当前周期内实现预期的通胀目标。他给出了相应的解释。

美联储强调,在经济低迷时期通货膨胀不足之后,将允许通胀在复苏时期超过目标水平,这对中期的经济预期和政策结果有重要影响。更具体地说,在鲍威尔的领导下,美联储现在已经选择了一条比以往经济复苏时期更加鸽派的路线。

在这种以结果为基础的新方法下,美联储要为加息提供通胀证据,而不是简单地抛出加息预测。假如这一框架在上一轮经济周期就实施,并且通胀和失业率依然保持在原先状态的话,美联储可能会推迟至2018年才加息,其更宽松的总体政策立场将持续更长时间。

反过来,货币政策的变化可能会改变通胀预期,当前超低利率的环境使美联储更有可能在当前周期内实现其通胀目标,而且随着时间的推移,平均2%的通胀结果也可以实现。可以肯定的是,美联储框架的变化让我们更加相信,在当前周期及未来,结构性通胀将走高。

在当前周期中,首次加息何时到来将取决于产出和就业缺口缩小的速度。此外,为了实现对新战略的承诺,美联储政策制定者不会看见经济稍有复苏就匆忙加息。Zentner预测,若V型复苏的到来快于预期的话,劳动力市场和通胀情况应该能够支持美联储在2024年上半年进行加息。

不过在加息之前,美联储应该要看到开始“放松油门”的必要条件。Zentner认为,美联储将希望在首次加息前一年左右结束其资产购买计划,也就是2023年初,但可能在2022年年中开始逐步缩减。鉴于鲍威尔有发出长期预警的作风,因此应该在2021年12月FOMC会议前会得到逐步缩减购债规模的指引。

问题是,将利率长期保持在有效下限会对金融稳定构成风险吗?要知道,美联储的行动与受市场预期支撑的金融环境之间是存在相互关系的。

尽管一些FOMC成员认为,提高利率可以对抗金融不稳定的风险,但绝大多数成员认为,最好还是用宏观审慎工具比较合适。当前的金融环境依然有利于通胀前景。

但毫无疑问,如果有必要,美联储将采取进一步的宽松政策。一个可能的诱发因素就是国会未能通过第二轮刺激法案。美国公共政策策略师认为,如果短期内谈判没有进展,通过该法案的可能性将会下降。如果不延长刺激措施,美国经济将要适应高失业率及其带来的所有后果。此外,国会未能通过对州和地方政府的支持,这将加速企业裁员,导致失业情况进一步恶化。

金十周一的VIP风险预警报告也提到,88%的小企业已经用完了PPP贷款,如果刺激法案不能再在9月底出台,36%的小企业将被迫裁员。

金融市场并不希望这种情况发生,因为这可能导致金融环境趋紧,到时美联储就会采取行动,而这些行动肯定包括增加资产购买的规模和期限。

想了解更多美联储动态及内涵分析,请戳VIP风险预警报告。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容