本文来自付鹏的财经世界

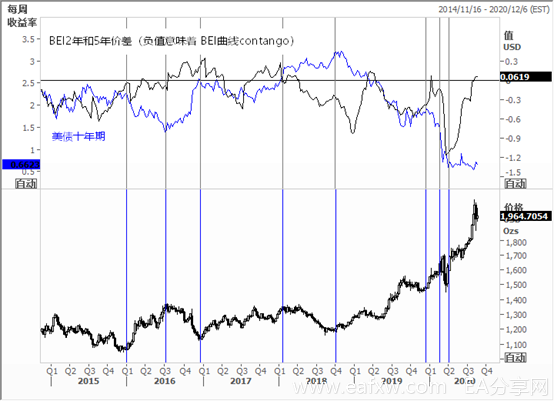

首先简单回顾一下这几年对于黄金行情最有利和不利的几个阶段下通胀预期和债券之间组合关系(也就是实际利率的变动因子组合):

2016年Q1-Q3季度,黄金从1000-1300涨幅30%,BEI曲线扁平,短端超过中期水平,隐含短期通胀预期极强(BEI曲线结构从远月升水转为远月贴水)。

而源自于欧洲负利率日本负利率的政策,全球套息交易对美债的增持,在美联储加息预期下,拖拽利率预期停滞,美债收益率被全球债券套息带动从2.4%降到1.5%,导致实际利率加速下行,推动资金两个季度增持黄金。随着美联储继续加快加息路径(加速回归常态),美债收益率快速回升,之后两个季度对金价形成了打压;

2018年Q1-Q4季度,美联储加息周期末期,美债收益率还在继续上行,但是通胀预期已经快速的消退,BEI曲线转为contango结构并逐步加深,货币政策的转向预期还没成型,组合成为了较高的名义利率和已经转弱的通胀预期,实际利率抬升再次的对于黄金形成了比较大的压力;

-

2019年随着鲍威尔货币政策转向,名义利率开启了下行周期,美联储的持续降息开启,通胀预期周期性但是BEI曲线大部分时间contango结构,说明通胀预期非常疲软,这一阶段黄金从1200上行至1500附近主要的推动力就是来自于不断下行的名义利率推动;

-

2020年Q1-Q2季度遭遇流动性风险,同时通胀预期大幅度的下滑,严重的通缩预期产生,这一阶段黄金形成了类似流动性风险冲击下的波动;

-

2020年Q2季度随着流动性风险FED出手缓解,同时财政政策的大规模使用,通胀预期迅速的从4月份后开始回升,创纪录的低利率和逐步回升的通胀预期组成了非常有利于黄金的缓解;

-

那么今年8月中旬,期金一度触及到2100美元/盎司之后,金价会何去何从呢?其实从目前的情况需要考虑几个点就行:

-

-

1. 目前的名义利率预期还会有更低么?这个思考需要牵扯到为什么美国不能够使用负利率政策,美债为什么不能名义利率为0等问题。同时FED似乎已经对于名义利率的底线做了铺垫,货币政策对于目前的情况除了流动性风险的对冲以外,对于经济结构,对于疫情冲击等似乎有效性非常的有限。

2. 更强的财政政策还有么?更强的通胀预期还有么?目前BEI的曲线已经短端和中长期定价持平,整个曲线从contango转为了小back,这样的通胀预期隐含已经非常的强了。可以说已经把疫情后经济的恢复,以及财政政策带来的支撑因素都已经充分的计入。

-

-

从经验上来看,即便是油价非常高的情况下,通胀预期本身并没有持续体现出BEI曲线持续back的过程,这或许本身也是对于全球通胀因子做出的一个最直接的答案。反倒是每次BEI曲线转为back的时候往往是通胀预期已经接近于高潮的阶段。

这样的组合来看,虽然名义利率并不会说迅速的持续性的走高(收益率),但是向下的边际空间对标目前8月中的美债十年期0.5%来看已经没有进一步的下行空间。同时通胀预期我觉得已经充分的做了计入,针对两个重要的变量都已经边际空间不足的情况来看,2100这样的高点具备的条件,至少中短期内并不具备,至此黄金今年最有利的实际利率环境或许已经走完。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容