本文来自新浪财经

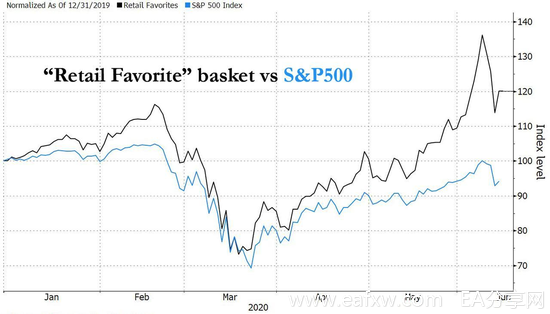

高盛给出的数据显示,今年跌入熊市低谷以来,在散户中人气高的个股投资组合已经回涨了61%,对冲基金和共同基金青睐个股的投资组合回涨45%,同期标普500反弹36%。尽管散户们的总交易量不大,但他们的收益率现在确实非常高。

Dave Portnoy是一位活跃在美国社交媒体上的“网红”美股日交易员,他称自己为在美股此轮的反弹中大赚,翻阅他的社交媒体内容,除了分享每日交易投资的心得和点评,他最常做的就是“调侃”股神巴菲特。曾经对美股散户的狂热不屑一顾的“严肃”金融从业者们,现在也都在关注此事。

近日,Dave Portnoy宣称沃伦-巴菲特已经过时,让投资界一片哗然。之后,英国《金融时报》随后发表了一篇《轻科技、重金融,巴菲特失去了他的“感知”?(Light on tech, heavy on banks — has Warren Buffett lost his touch?)》,对这一主题进行了更深入的探讨。

在今年的年度股东大会上,巴菲特表现平平,宣布伯克希尔-哈撒韦公司出现了历史性亏损,同时确认该公司的巨额现金储备已增至1370亿美元。

最近,关注该公司的华尔街分析师开始怀疑:伯克希尔在整个美股上涨过程中都没有参与吗?

Edward Jones分析师James Shanahan表示:“我担心他可能错过了本轮反弹。如果这波反弹始于3月底,而他在4月份净卖出,这似乎……他错过了这一切。这是令人沮丧的。许多散户投资者将资金投入市场,并且比专业投资者做得更好。我认为这些专业投资者中也包括巴菲特在内。”

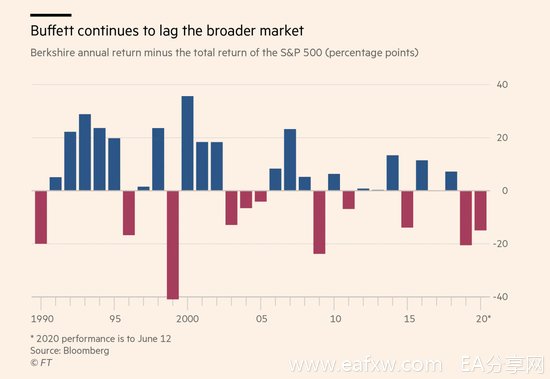

如果是这样,在2018年和2019年也未能跑赢标准普尔500指数的目标之后,伯克希尔可能会放弃在2020年超过标准普尔500指数的希望。

事实上,巴菲特的声誉是建立在市场低迷时对购买公司和股票,但现在他坐视市场上涨而无动于衷,足以让人怀疑在现在这个科技股当道的世界里他天才的投资智慧是否还是王者,当然,他在投资苹果之前一直宣称苹果并非科技公司。

上周,美联储的回应确保了未来数年利率将持续在零水平不动。除非巴菲特跟冈拉克一样对现在的市场悲观,否则怎么会手持大量现金呢?但这与他平时一贯的看涨观点不一致。

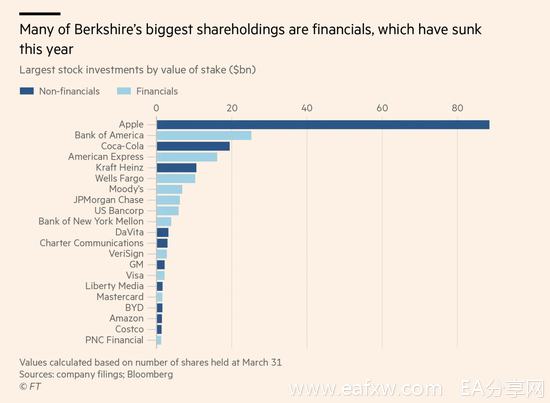

今年早些时候,巴菲特宣称他看好银行股,对科技股持怀疑态度,结果科技股再次跑赢大盘,而银行股则继续低迷。

就连巴菲特的“信徒”、潘兴广场基金的比尔•阿克曼(Bill Ackman)上月也抛出了他持有的伯克希尔股份。他后来在给投资者的一封信中辩称,潘兴广场基金将比伯克希尔“更灵活”。实际上,他是在告诉投资者,如果巴菲特不代表股东利用伯克希尔的现金储备进行投资,股东将把资金投向别处。

截至第一季度末,伯克希尔30%的股票投资组合是金融股。

换句话说,或许活跃在社交媒体上的网红日交易员Davy Portnoy是对的:或许巴菲特真的“完蛋了”。

伯克希尔哈撒韦公司的股东们更担心的是巴菲特在公开市场上的表现。英国《金融时报》援引另一位卖方分析师的话指出,伯克希尔哈撒韦收购卡夫•亨氏(Kraft Hines)和西方石油公司(Occidental)的主要股份(伯克希尔哈撒韦帮助安排了这笔交易)可能永久玷污了该集团的声誉。

CFRA研究公司的分析师Cathy Seifert认为,伯克希尔“长期表现不佳”需要答案,尤其是考虑到近年来一些有问题的投资决策。

她指出,该公司去年已将其所持食品生产商卡夫亨氏(Kraft Heinz)的股份减记30亿美元,而巴菲特对石油生产商西方石油公司(Occidental Petroleum) 100亿美元的投资也不再支付现金股息,其认股权证如今也显得一文不值。

Seifert在谈到这两项投资时表示:“我认为,这两件事确实损害了伯克希尔在交易撮合方面的声誉。与西方石油公司的交易是一场不折不扣的灾难”。

除此之外,巴菲特在今年年初增持了美国最大几家航空公司的股份,然后在4月份疫情爆发的高峰期抛售了这些公司的股票,“地板价割肉”使其亏损清晰可见。

与全球金融危机期间不同的是,当遭受重创的公司(这次主要是科技初创公司)需要从市场上获取应急资金,它们没有求助于巴菲特;他们转向私人股本公司(Private Equity)。这在很大程度上是由于巴菲特自己的所作所为:如果你告诉所有愿意听你讲话的人,你不会真正投资于科技公司,因为你不了解它们,那么就不要对这些公司没有联系你寻求投资感到惊讶。此外,巴菲特对一些人所说的“新经济”的无知——尤其是他不愿接受亚马逊——正导致一些长期股东严重质疑伯克希尔是否准备好在21世纪取得成功。

一些投资者表示,巴菲特必须找到一种方法,使他的价值投资哲学与互联网时代被称为“新经济”的理念相协调。其实现在来说,“新经济”已不再是新概念了。“如果伯克希尔想要创造过去拥有的价值,它必须通过收购这些将在未来25年产生巨大价值的公司来适应,”为斯特恩家族管理资金的斯特恩(J Stern & Co.)公司首席投资官罗斯巴赫(Christopher Rossbach)说,该公司也在数十年来一直持有伯克希尔哈撒韦公司的股票。

罗斯巴赫表示:“巴菲特和查理•芒格都承认,他们错过了亚马逊,他们应该关注这些公司,但他们也表示,他们确实不理解这些科技公司,他们始终为这些科技公司注上‘too hard’的标签封藏起来,他们需要做什么才能将这些公司的股票打开封印、大胆持有呢?”

金融的好处之一是,不管一个人怎么吹牛,证据总是体现在他的收益里。传奇投资者不能简单地停留在他们的荣誉上。在金融领域,如果你没有赢,你就是输家。巴菲特“割肉了”航空公司的股票,百万量级的Robinhood用户(多为美股小散)将这些股票抢购一空,在短短几周内,他们的资金几乎翻了一番。

对伯克希尔来说,时代变化太快了吗?或者,巴菲特和芒格坚定不移地抵制变革,让这家企业集团失去了相关性。不管怎样,英国《金融时报》的报道人员现在肯定已经注意到,巴菲特的“老师”本杰明-格雷厄姆(Benjamin Graham)的谨慎和负责原则,并不真正符合千禧一代的投资美学。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容