本文来自新浪美股

今年3月,美联储推出了无限量的量化宽松政策,并计划购买公司债。随着全球央行推行“直升机撒钱”,阿尔伯特•爱德华兹(Albert Edwards)终于承认,通货紧缩的“冰河时代”(Ice Age)即将结束。

“冰河时代”是他在上世纪90年代创造的一个术语。三个月后,这位法国兴业银行证券全球策略师现在确信:“我们正从冰河时代过渡到大融化”,他写道,“大规模的货币刺激与疯狂的财政刺激相结合,正试图掩盖当前的衰退。”

回顾1982年他开启金融市场工作生涯,爱德华兹写道,发达经济体的通胀率和债券收益率经历了单向的反通胀下滑,尽管正如他所指出的“并非一帆风顺”,但是“冰河时代论文解释了西方金融市场将如何达到一个临界点,从而反映出我们在90年代及以后在日本看到的情况”。

爱德华兹表示,转折点将会到来,因为“与周期性相比,走向彻底通缩的引力将导致重新评级,这一引力可能因政策失误而加剧”:

“可以肯定的是,冰河时代的最后几年不仅为债券投资者提供了良好的服务,也为股票投资者提供了良好的服务,因为股票市场中的债券代理相对于周期债券已经大幅重估了评级。”

然而,这一切都即将结束,因为爱德华兹现在相信,随着“冰河时代”开始融化,世界终于进入了过渡阶段。原因是“这次经济衰退如此严重,通货紧缩如此严重,以至于政策制定者感到他们别无选择,只能打破底线”。

展望爱德华兹所称的“大融化”,他提出了一个正确的假设,即永远不会有任何试图逆转政策刺激的认真尝试:

“事实上,我们将看到越来越多的刺激措施,直到通缩的冰层融化。”

但在“大融化”获得适当的实体经济和通胀牵引力之前,还有最后一个过渡步骤。爱德华兹表示:

“首先,我们需要完全接受大融化——冰河时代的最后阶段。”

尽管爱德华兹相信通货膨胀将在下一个经济周期中被适当地重新点燃,但市场仍然关注未来,而不是刚刚打开的通缩裂缝。

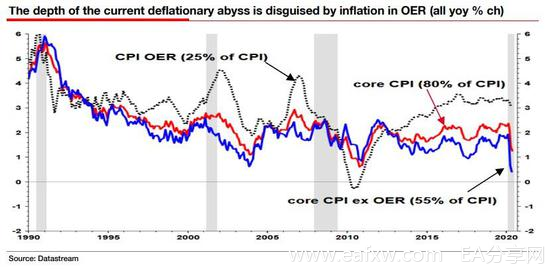

爱德华兹指出,举例来说,美国5月核心CPI环比下跌0.1%,连续三个月下滑,他补充称:

“此前,即便是核心CPI出现一次环比下降0.1%,也极为罕见。今年之前,自1982年通胀见顶以来,只出现过三次环比下降。美国核心CPI目前已陷入通货紧缩,市场将发现这是最难弥合的裂缝。”

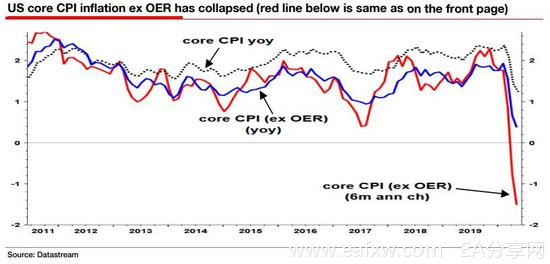

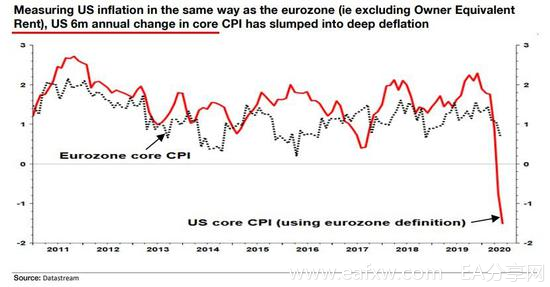

在下面的图表中,爱德华兹表示,5月份,美国核心CPI(不包括波动较大的食品和能源价格)继续前所未有的下滑,同比通胀率降至1.2%,仅为2月份的一半。但剔除估算的业主等价租金(OER未包括在欧元区的衡量标准中),这个可比指标仅同比上涨0.4%。

有迹象表明,如果使用欧元区对美国核心CPI的定义,将看到CPI已经戏剧性地滑向彻底的通货紧缩。

实际上,通过OER通胀(往往反映实际租金通胀)得出的粘性租金价格似乎推高了核心CPI。扣除OER的核心通胀率暴跌的速度令人震惊,我们之前已经讨论过核心CPI的高OER/租金通胀可能是暂时性的。

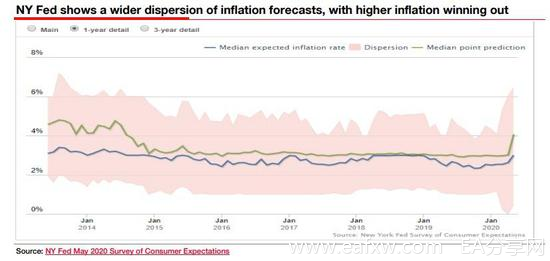

然而,尽管消费者物价指数(CPI)显示了类似通缩的数据,但通胀预期仍然稳定,事实上,美联储最新的消费者预期调查显示,人们认为通胀将会上升(见下表)。

正如爱德华兹指出的,“很奇怪,投资者没有吸收当前通货紧缩的现实”,这意味着美国“日本化”的下一阶段可能是长期价格前景的转变。

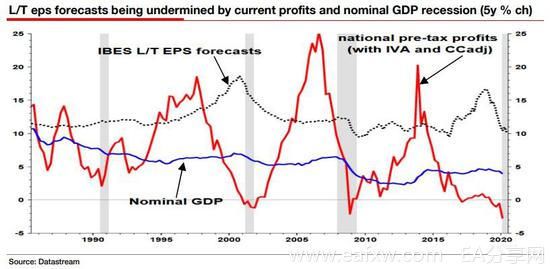

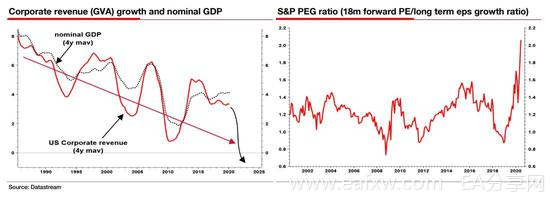

无论如何,通货膨胀的暴跌是爱德华兹“冰河时代”理论的核心,其中也与股市有关。事实上,名义GDP增长将进一步放缓(下图中的蓝线),拖累分析师对长期每股收益增长的预测,长期每股收益增长已经被持续的利润暴跌打压,并迫使美联储进一步出手。

最后,也是最不利的一点是,核心CPI的暴跌,正将美国名义增长“日本化”,给已经背负创纪录债务的经济带来压力,这反过来将导致价格水平的重新调整,因为投资者意识到,企业无法“增长”到创纪录的高估值水平。

究竟这对股市意味着什么?

爱德华兹表示:

“由于这将引发长期每股收益的进一步下跌,PEG比率可能会遭到极大的破坏。在市场能够正确地接受大融化之前,它们首先需要理解新常态:通缩已经到来。”

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容