本文来自新浪美股

一场大规模的企业危机正使陷入困境的企业,与它们的贷款方展开一场比以往任何时候都更为恶劣的斗争。

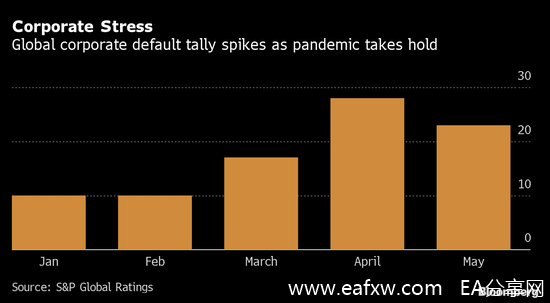

在冠状病毒爆发导致企业经营停滞不前后,绝望的公司及其私人股本所有者正试图利用多年来债权人保护力度减弱的机会,进行削减债务和筹集现金。

无论是在经济形势好的时候通过在借款文件中写下的津贴,还是仅仅是交易条款上的漏洞,他们都在抽取抵押品和转移资产,同时将大幅贴现的债务互换推给投资者,如果投资者不这样做,他们持有的债券和贷款的价值就有可能暴跌。

不过,基金经理们并不仅仅是在展期。像GSO Capital Partners、贝莱德和HPS Investment Partners这样的信贷巨头已经安排了数十名律师和财务顾问来维护自己的利益,他们常常发现自己在争夺不断缩小的蛋糕中的最大一块时,彼此意见相左。随着争斗加剧,业内资深人士表示,紧张局势是前所未有的。

管理着14亿美元资产的Arena Investors的首席执行官Dan Zwirn表示:

“持有这些资产的人越来越激进,私人股本公司已经在信贷协议的每一个角落进行了博弈。随着人们变得绝望,会出现更多这样的情况。”

这些冲突凸显出,随着当前危机展开,人们开始发现上一场危机的遗留问题。美联储持续不断地降息和量化宽松刺激了对高收益资产的需求激增,帮助高风险企业在缺乏贷款人保障的情况下出售债券。现在,在新一轮经济阵痛中,这些政策的影响开始显现。

最近,辛克莱广播集团(Sinclair Broadcast Group)与其债权人之间就发生了这样的纠纷。

去年,该公司通过一家子公司出售了18亿美元的无担保票据,为收购迪士尼公司(Walt Disney Co.)的地区体育电视网提供了资金。由于流感大流行导致各电视台没有专业体育赛事可供转播,这些证券价格暴跌。

债券文件中相对宽松的条款鼓励了辛克莱广播集团更大胆地进行债务交换,要求债券持有人以40%的折价换取以公司资产担保的债务。

上月末,贷款机构拒绝接受这些条款,由申克曼资本管理公司(Shenkman Capital Management)牵头的一个组织也阻止了该交易。辛克莱广播集团回应称,它正在考虑其他选择,包括一种可能的策略,即如果交换要约不成功,将公司的抵押品移出债权人的范围。

媒体报道称,这些潜在举措是一种“威胁”,似乎意在向放款人施压,称未偿还债券的保障措施是迄今为止最弱的。

债务研究公司的分析师斯科特•约瑟夫斯伯格(Scott Josefsberg)表示:

“债券发行人在债务交易方面的做法更加激进,他们正在寻找其他方式来胁迫那些没有兴趣参与的债券持有人。但迄今为止,投资者仍在抗争。”

辛克莱广播集团的债务互换并不是最近几周唯一一个引起投资者愤怒的。

能源公司SM Energy试图让债权人将其债券以面值的50%至65%换成新证券的努力遭到了重大挫折。由于上个月只有约10%的债券持有人同意投标,该公司与贝莱德领导的一批债权人达成了一项单独的协议。

这笔附带交易旨在为交易提供支持,贝莱德领导的集团在与其他债权人交换债务时获得了更好的条件。此举激怒了其他贷款机构,他们与律师事务所Weil Gotshal&Manges一起组织起来反对这项交易。

接受债券交换的债券持有人必须同意取消对现有债券的几乎所有限制性条款,这将损害所有未参与投标的人。投标截止日期已延至6月12日。

涉及抵押物转让的交易一直是债权人和私募股权公司争夺最激烈的交易之一,它们都在争相保护自己的投资。

上个月,保罗•辛格(Paul Singer)的埃利奥特管理公司(Elliott Management Corp.)与全球旅游预订服务商Travelport的贷款方陷入了一场争斗。埃利奥特管理公司去年与Siris Capital Group一起收购了Travelport。

埃利奥特管理公司将估计价值超过10亿美元的知识产权转移给了一家不受限制的子公司,从而帮助该公司筹集资金,使其不受债权人的控制。

以GSO为首的贷款机构要求Travelport以违反契约协议为由撤销交易,并宣布该步骤为违约。公司股东们表示,如果债权人提供约5亿美元的新融资,并以折扣价增持部分现有债务,他们将撤销资产转移。

据知情人士透露,这场纠纷变得如此激烈,美国银行(Bank of America Corp.)上个月放弃了Travelport贷款管理人的角色,以避免在这场纷争中站队,而柯克兰和埃利斯律师事务所(Kirkland & Ellis)最近辞去了该公司的法律代表职务。

在双方争执不休的情况下,私人股本所有者以一笔有争议的抵押品为担保的贷款为自己提供了融资,此举可能会进一步激化局势。

业内资深人士表示,在近几年一些高调、竞争激烈的举措之后,私人股本保荐人利用资产转让、分拆、分拆和其他此类举措,债权人不应再感到惊讶。

然而,由于迄今为止债权人对推动在借款文件中订立更为严格的契约的兴趣不大,市场观察人士警告称,预计未来数月和数年将出现更多争吵。

Arena Investors的Zwirn表示:

“利率在上涨很长时间之后才被抑制,它引发了对收益率的渴求和非银行机构的激增,从而造成了失衡。现在他们再一次认识到,这是有后果的。而这种纠纷才刚刚开始。”

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容