如今,尽管交易员对黄金中短期走势各有各的看法,但相信不少人都会赞同“黄金长期看涨”的观点。

确实,政府巨额赤字支出和央行大量印钞令美元信用受损,加上疫情冲击经济引发对衰退和债务危机的担忧,这些种种因素无一不成为黄金长期的重要支撑。

现在摆在多头面前,有两个问题争议颇大,一是黄金究竟什么时候才真正标志着上升期的开启,二是黄金究竟能上涨到何种程度?

关于第一个问题,Wealth Management Advisors,LLC(WMA)近日的撰文或许能给予你一定启发。

01 以史为鉴,金牛开启有没有可预测的时间点?

有人可能会认为若经济衰退降临,黄金很可能会呈现强势的单边上涨行情,然而近期黄金方向不明的走势却令人一度怀疑黄金前景。WMA指出,就算在经济衰退时期,黄金也很难走出单边上涨行情,那些根据押注相关性购入黄金的策略注定失败。

首先,投资者对金价未来上涨不外乎基于以下五个假设:

①通胀会上升。

②风险资产的权益会下降。

③经济很可能会陷入衰退。

④美元会贬值。

⑤美国国债价格会继续上涨(低收益率会持续)。

对于多头来说,这五个假设似乎已成为了必然的事。但WMA公司指出,事实上,就算这五个条件成立,黄金也未必上涨。

首先,货币过度印发确实有可能引发通胀,但只要总需求仍受到抑制,通胀就会受到打压。

我们继续下一个论断,黄金价格与美元之间确实存在一定的相关性,但投资者能否在衰退或熊市时期根据股票走势、美国国债价格趋势或美元走势来预测黄金的近期价格?

要回答这个问题,人们往往会引援大量的历史数据。然而分析师指出,近期的衰退是历史上“绝无仅有”的,因为央行和政府都祭出了史无前例的宽松刺激措施,因此不能粗暴照搬历史规律。

退一步讲,就算回顾最近两次衰退(200-2003年和2007-2009年),我们也可以发现,黄金的走势并不是简单地上涨。

2000-2003年经济衰退中的黄金表现

2002-2003年的经济衰退于2001年3月正式开始,并于2001年11月宣告结束。为了更好地追踪金价,我们将日期延展至2000年2月(在纳斯达克市场最高价之前)至2003年1月(股市触底数月之后)。

在2000年至2003年期间,黄金升值了18.8%,然而在此期间,黄金价格也一度下跌了12.5%。

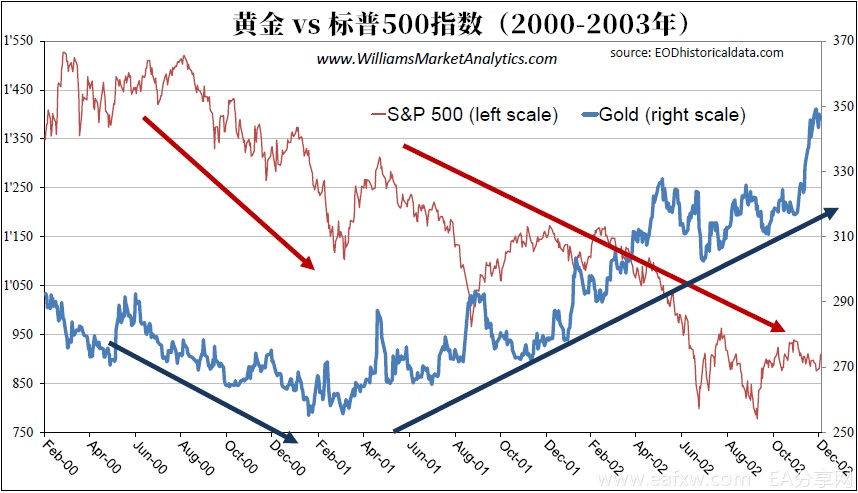

我们再来看看2000-2003年股票的表现如何,请记住,在这个衰退时期,美联储并未像2007-2009年期间那样实施大规模的量化宽松政策。

如上图所示,在股票熊市的前九个月,黄金随股票下跌而下跌。在熊市剩余的时间里,黄金和股票的负相关性才显现。总体来看在2000-2003年期间,黄金和股票之间的每日相关系数为-0.71。

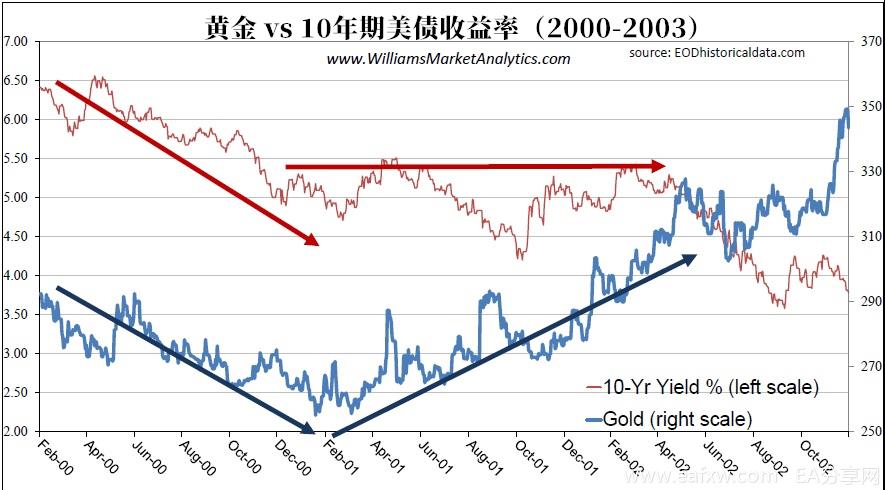

接下来,让我们看一下在2000年至2003年的经济衰退期美债和黄金的相关性。

在2000-2003年期间,黄金和美国国债收益率之间的相关系数为-0.58,这意味着黄金和美债收益率相关性并不十分确定,总体来看倾向于负相关。

如上图所示,在经济衰退刚刚开始的时候,美债收益率持续走低,与此同时黄金价格也在贬值。然后从2001年初开始,美债收益率在4.5%至5.5%的区间内波动,方向不明,但在此期间,黄金也录得上涨了。

最后,我们来看看2000-2003年黄金和美元的相关性。

如上图所示,在2000年至2003年的衰退期间,黄金与美元之间的相关系数为-0.56,这意味着黄金倾向于与美元反向移动,当美元下跌时,黄金的总体走势会上升,这符合投资者所期望的。但是如果希望根据美元的趋势进行日内黄金交易,你可能会大失所望,因为黄金和美元同涨跌的行情太多太多。

2007-2009年经济衰退中的黄金表现

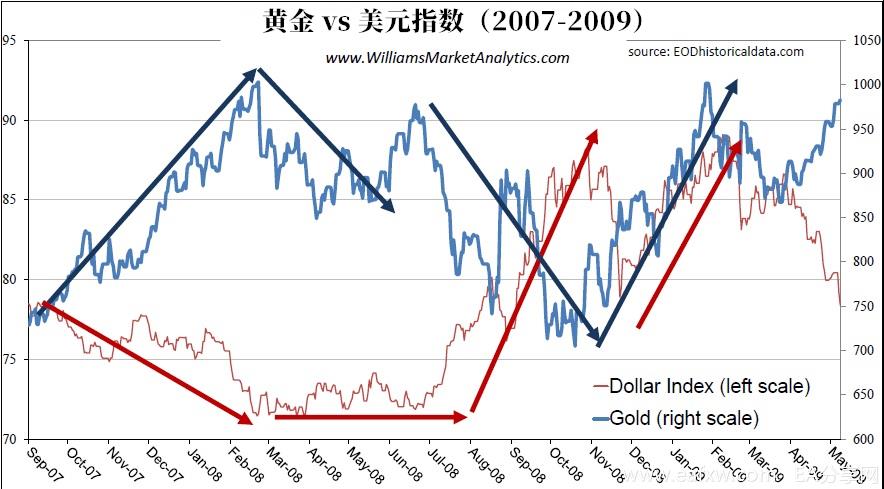

2007年至2009年的经济衰退于2007年12月正式开始,并于2009年6月结束,我们再次将所选时间扩展到2007年9月至2009年6月,将股市的高低点也包含在内。

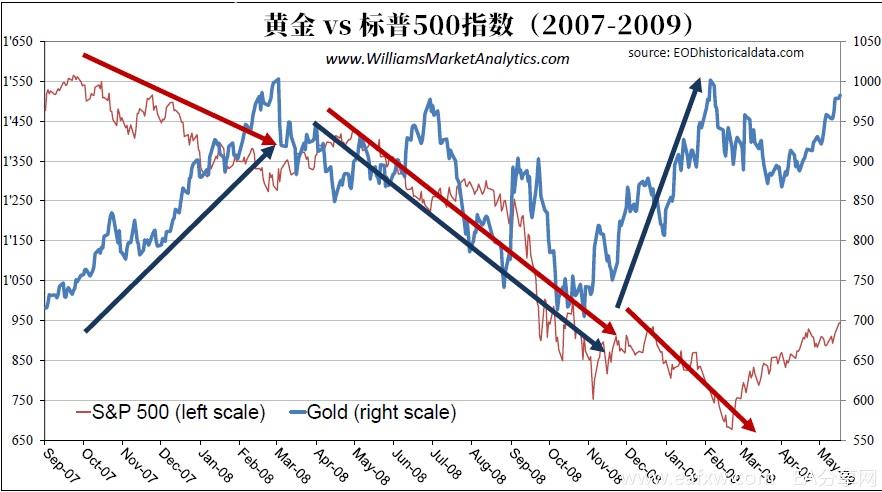

在2007年至2009年期间,黄金升值了36.7%,但在此期间黄金出现了三次超过10%的跌幅。

在此期间,美联储祭出了大规模的量化宽松措施,一定程度上扰乱了黄金和股票及其他资产的相关性,由此根据股票走势对黄金的近期趋势进行押注更加复杂。

如上图所示,这段时期内黄金呈现出三个不同阶段:最开始和股市反相关;之后进入正相关阶段,即股票和黄金都下跌了;最后一个阶段是两种资产再次呈现出正相关。

值得注意的是,在2007年至2009年期间,黄金与股票之间的相关系数仅为-0.18。可以说这个时期黄金和股票总体上没有任何关系。

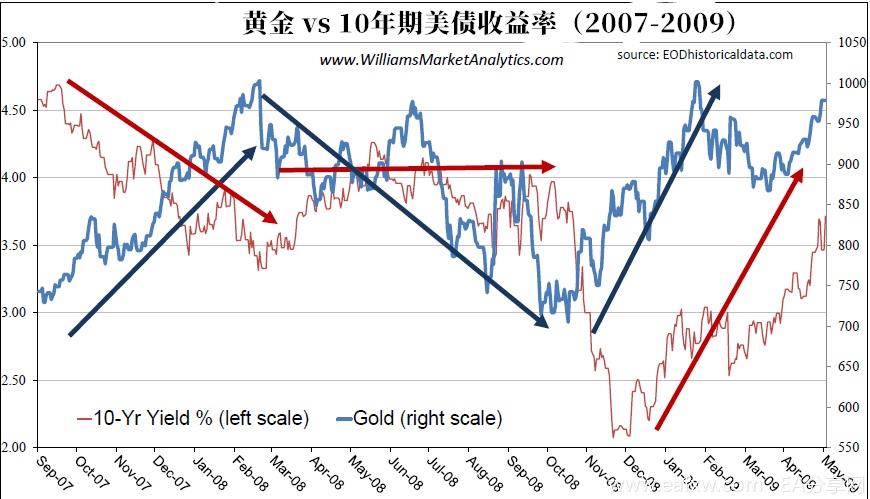

我们再来看看美债。在2007年至2009年期间,尽管黄金与10年期美债收益率都是避险资产,但两者之间的相关系数仅为-0.29,如下图所示,两者的相关性更加杂乱无章。

至于美元,从下图可知,美元与黄金的关系也是毫无章法。在2007年至2009年的衰退期间,黄金与美元指数之间的相关系数仅为-0.23。

综合两个衰退时期黄金和其他资产的相关性统计得知,在衰退时期,黄金走势并不会呈现出简单的上涨。WMA建议不要根据黄金与其他资产类别的相关性来预测未来的黄金价格走势,或进行黄金交易。

这样看来,第一个问题依然无解,但起码提供一众狂热的多头了一个理性的提示:根据历史走势预测黄金行情的方法可能会失效。下面我们进入第二个问题。

02 黄金最高能涨到什么位置?

在黄金上破8年高位后,已经陆续有机构投行不断调高预期,有人认为黄金将会突破2011年的新高;有人喊到10000美元;有人甚至说黄金能上破25000美元。从理论上讲,只要美元持续贬值,即失去购买力,黄金价格就可以不断上涨。

但是FX Empire分析师Kelsey Williams指出,黄金可能无法超越前高。他以黄金的真实价值切入,为我们提供了一个新思路。

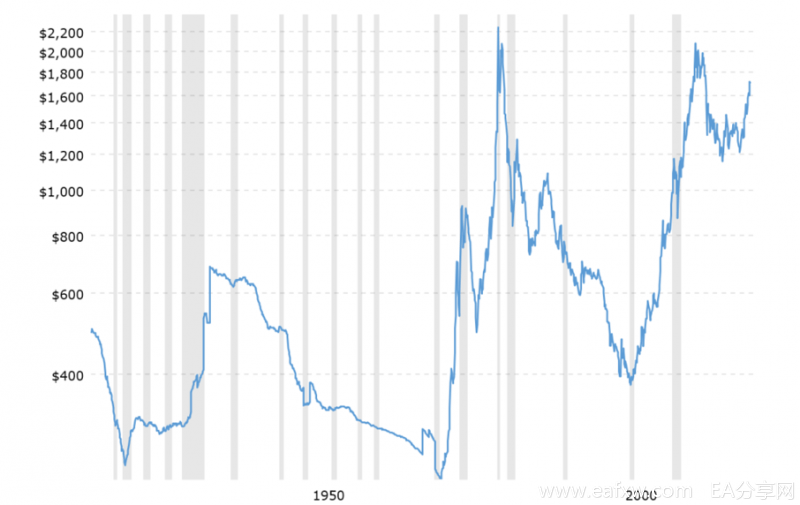

下图展示了通胀调整后的黄金价格近100年的走势。我们知道,2011年现货黄金上破1910美元,创下历史新高。然而事实上,按通胀因素调整后,黄金在2011年的真实价值还低于黄金在1980年的价格。

事实上,黄金的实际价值是恒定不变的,黄金是衡量其他一切价值的标准。因此,无论黄金价格上涨多少,都只能表明美元的疲软程度。

这意味着,除去通胀因素,今天1盎司黄金的价值(金价为1700美元)比1980年1盎司黄金(金价为800美元)的购买力更小。进一步说,无论黄金的价格有多高,经通货膨胀调整后,黄金价格始终不会超过其在1980年和2011年创下的的峰值。

分析师还指出,尽管长期看涨,但不排除黄金中期回调的可能性。黄金最低有可能跌至1400美元,较当前位置跌去约300美元,也仅略高于四年前黄金的峰值以及去年5月黄金的决定性破位。

黄金之所以可能会回撤至1400美元,分析师指出,是因为这一位置恰好介于1900美元(2011年创下的历史高点)和1040美元(2011年后于2015年12月创下的低点)之间。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容