本文来自市川新田三丁目(ID:ichikawashinden3101)

纽约黄金期货合约的报价和伦敦现货金价之间的价差最初与物流和生产环节的制约有关,并有可能因融资不畅而持续下去。

如果对大宗商品的定价机理有一些了解,就会知道大宗商品的定价在很大程度上会受到地理因素的影响。新冠危机的爆发及对全球航空运输的影响严重干扰了黄金的大规模运输,并导致全球各地的金价走势不同步。

金块一般是用客机运输的,但当航空客运因故终止之时,金块的物流就会出问题,这是纽约黄金期货合约的报价和伦敦现货金价之间出现价差的原因之一。

我认为这个价差会持续一段时间,因为从事套利交易的机构或人士得不到足够的融资支持,同时纽约对黄金的需求仍居高不下。

纽约金价和伦敦金价的走势分化是怎么出现的?

特朗普总统在2020年3月14日下令开始削减欧洲和美国之间的旅客航班,其中包括来自瑞士的航班,而瑞士是全球四家最大的黄金精炼企业所在地。

受影响的不仅限于瑞士,全球各地的航班都被限制前往美国,一个非常重要的全球性机场——希思罗机场位于伦敦,而伦敦的黄金现货交易量位居全球第一。自2020年3月10日起到达希思罗机场的航班数量从每日600班下降至两周后的250班。

2020年3月23日,瑞士有三家黄金精炼厂因新冠疫情而关门歇业。路透社报道如下:

全球最大的黄金精炼厂中的三家在周一宣布其在瑞士的黄金生产将被暂停至少一周,因瑞士当局要求关停非急需的行业运营以遏制新冠疫情的扩散。

这三家黄金精炼厂:Valcambi、Argor-Heraeus和PAMP位于瑞士临近意大利的提契诺州,而意大利的疫情是欧洲最严重的。

按照惯例,航空公司负责实物黄金的运输,黄金精炼厂的作用则是将大的金块切割成小块,或反过来讲小块黄金重铸成大块,这些操作确保了全球各地的黄金价格保持一致。如果某个地区的黄金供求关系与其他地区相比出现异常,套利机构会进场低买高卖。但如果飞机停航外加黄金精炼厂停工,一切就会大不一样。

在此情况下,在纽约黄金期货交易所COMEX进行黄金的实物交割将不再像以前那么顺畅了。众所周知,纽约黄金期货交易所COMEX的黄金期货合约的多空双方大多手里没有任何现货。空头拿不出实物黄金交割给多头,多头也拿不出那么多现金头寸吃进实物黄金。

正常的情况下这都不是事,因为黄金期货合约的多空双方都无意交割实物黄金,他们买卖黄金期货合约的目的是对冲自身持仓的风险或投机获利。但是,如果从瑞士获得小分量的金块变得“非常困难”,只有100盎司一块或一公斤一块的金块才符合纽约黄金期货交易所COMEX黄金期货合约的交割标准,黄金期货合约的空方会开始坐卧不安。

同理,当黄金精炼厂被迫关门,黄金期货合约的空方想尽快平掉空头仓位以避免进入实物交割程序,买进期货合约就可以平掉空头仓位。正是这种操作拉高了纽约黄金期货合约的报价,并导致与伦敦现货金价之间出现价差。

上图中白线为伦敦现货金价,蓝线为纽约黄金期货合约的报价。这两个报价之间的价差在正常情况下为1.5美元/盎司,但2020年3月25日该价差增至60美元/盎司。

正常情况下,这么大的价差会被套利机构(主要以商业银行为主)抹平。套利机构会在伦敦市场买入黄金现货,然后在纽约卖出黄金期货合约,直到这两者之间的价差被抹平。如果有必要的话,套利者会持仓黄金现货的头寸,直到黄金期货合约到期后进行实物交割,这样就能锁定套利收益。但由于航班被取消以及黄金精炼厂关张,这种套利操作的风险变得很高,伦敦黄金期货和纽约黄金现货之间的价差无法抹平。

金砖银行在黄金期货转现货的交易中亏钱

金砖银行通常持有伦敦黄金现货,同时持有纽约黄金期货合约的空仓。举个例子,当瑞士的一家黄金精炼厂生产出一批400盎司重的金块并卖给一家伦敦的金砖银行,这家银行会在纽约黄金期货交易所COMEX卖出相应的黄金期货合约进行对冲。

“期货转现货”是一种在场外进行的互换交易,在纽约黄金期货交易所COMEX的网站上可以看到相关的定义。伦敦金条市场就是一个场外交易场所。

“期货转现货”的交易通常是对期货和现货进行互换,“期货转现货”用银行的行话说指的是:

1、在期货和现货市场上均持有头寸;

2、通常是一种价差,因为“期货转现货”的报价等于纽约黄金期货合约的报价与伦敦现货金价之间的差价。

如果一家金砖银行持有的是“期货转现货”的空头头寸,那么该行在做多黄金现货并做空黄金期货。

前面提到,商业银行在大多数情况下持有的是“期货转现货”的空头头寸。当价差扩大,这些“期货转现货”的空头头寸开始产生亏损。为避免亏损加大,一些商业银行不得不平仓,这就好比火上浇油,很多银行会因此损失惨重。

现在,大多数瑞士的黄金精炼厂已经复工了。那么,为啥差价并未消除?毕竟,套利者可租飞机把黄金运到任何一个地方。2020年4月30日,纽约黄金期货合约的报价与伦敦现货金价之间的差价仍然高达15美元/盎司。

我搞不懂咋回事,因此向世界黄金协会的首席市场分析师John Reade以及盛宝银行大宗商品策略主管Ole Hansen请教。

Reade是这么回复的:

“我猜是出于两个原因:首先,商业银行和黄金交易员可能还有大量“期货转现货”的空头头寸无法平仓;其次,我认为负责风险管理的人员和商业银行打算允许大量“期货转现货”的空头头寸存在下去,因此市场上的套利者无法加仓抹平黄金期货和现货之间的价差。”

Hansen的回复如下:

纽约黄金期货交易所COMEX现在允许交割400盎司重的金块(这是伦敦现货市场上最常见的黄金实物)并提高了现货黄金的持仓限额,但问题并没有化解。这意味着尽管黄金现货市场的状况有了改善,抹平黄金期货和黄金现货之间价差的机制并没有正常发挥作用。

做市商(通常是商业银行)在上个月蒙受了巨额损失,他们的黄金仓位一般是做多黄金现货加做空黄金期货,因此当前其风险偏好和将黄金期货和黄金现货之间的价差推回正常水平的能力出了问题。

商业银行的损失是如此之大,他们很怕亏损额会增加,他们得不到足够的融资用套利的方式抹平差价。

结论

一般来讲,正是有可能的现货交割使得期货和现货市场的报价保持一致。任何一个看到套利机会的交易员在开仓的时候都没打算进行实物交割,并带着伦敦现货金价和纽约黄金期货合约的报价终有一日会走到一起的想法。

黄金期货和黄金现货之间的价差会持续存在的另一个原因是,纽约市场对黄金的需求非常强劲。投机者认为金价会上涨而做多纽约黄金期货合约,因此推高了价差的水平。正常情况下,对黄金的这种强劲需求会被套利者平顺地传导到现货市场的报价上且不会推高期货和现货之间的价差,但这次可不一样了。

简而言之,我认为是物流中断和融资受限导致黄金期货和现货之间的价差无法被抹平。但如果谁有更好的解释,请告诉大家。

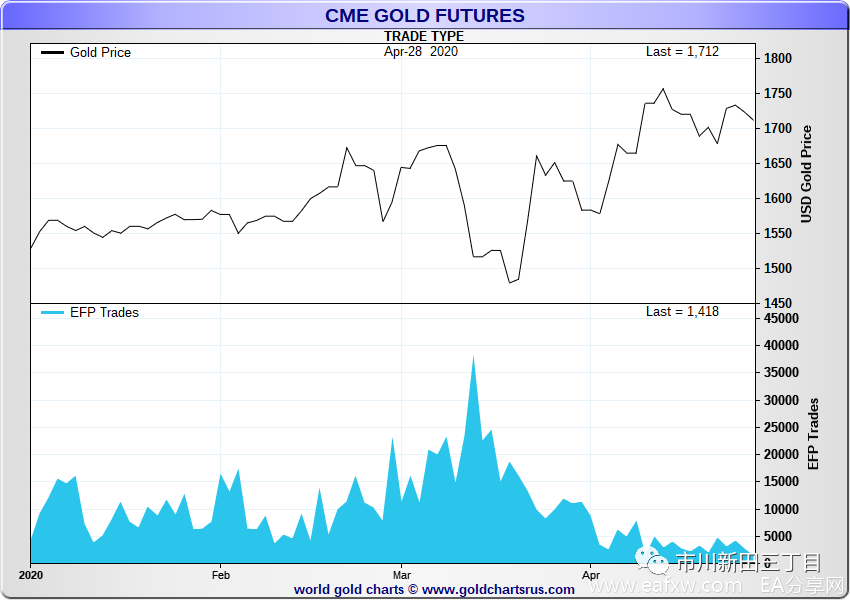

补充几句,情况有可能像John Reade写给我的,“商业银行和交易员可能仍持有大量无法被平仓的期货转现货头寸。”我注意到Nick Laird的网站Goldchartrus.com上显示,通过芝加哥商品交易所的ClearPort系统清算的黄金期货转现货的交易量自三月初以来一直在减少,如今的成交量之低已经很长时间没见过了。

也许这反映的是市场正在慢慢地试图自我修复,也许当所有的损失都被消化掉后,在商业银行或其他有能力雇得起航班的金融机构的努力下,黄金期货和现货之间的价差会被抹平。

还有一个可能性是,当纽约黄金期货交易所COMEX新的黄金期货合约(可交割400盎司重的金块)变得成交活跃后,黄金期货和现货之间的价差会被抹平。在写这篇文章的时候,该合约的持仓量还几乎为零。拭目以待吧。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容